一、reits基金是什么?

REITs的全称是不动产信任投资基金(Real Estate Investment Trusts),最早呈现在上世纪60年代的美国。简单理解,就是把不动产拆成浩瀚小份,打包为像股票、债券一样的尺度证券品种,让通俗投资者参与不动产的投资。

国外,REITs基金次要关于房地产。你想投资房地产,但是本金不敷,你能够通过买REITs的体例把它拆得十分散,用十分小的资金,好比说几千块钱几万块钱,就能够投资到房地产市场傍边去。

国内,REITs其实并非房地产相关的,而是根底设备建立相关的。首批推出的REITs,次要是收费公路、仓储物流中心、污水处置厂那类根底设备,那与监管层“房住不炒”的调控思绪是一致的。

二、reits基金值得投资?

版本1思虑

1、收益角度,收益次要来源于公司持久的分红,收益比力不变。次要收益项目来源高速费、告白费、租金。

2、从汗青发布的11只基金看,都获得了正收益,并且只要一个基金没有溢价率,有的以至到达58%的溢价率。

3、从生长阶段,reits基金还处于草创期,比照与国外的市场占有率,还有很大的生长空间。

4、从平安保障看,有国度诺言做担保,有必然的庇护机造,不会被过度炒做。

版本2思虑:

第一,从收益来看,REITs刚好介于股票和债券之间,股票次要赚的是本钱增值收益,债券次要赚固定票息收益,REITs次要赚根底设备收费和租金,同时也保留了不动产增值收益。

第二,从现金流来看,REITs每年的分红比例高达90%,现金流很好。投资人可以从基金投资中获取相对不变的收益。

第三,从活动性来看,公募REITs门槛低,能够在二级市场上交易,活动性较好。

第四,从分离化来看,REITs属于另类资产,与股票、债券相关性低,完美契合“把鸡蛋放在差别的篮子里”,可以有效分离投资组合的风险。

总得来看,REITs整体持久风险收益特征高于货基和债基,低于股票及偏股型的基金,能够说是很不错的投资产物。

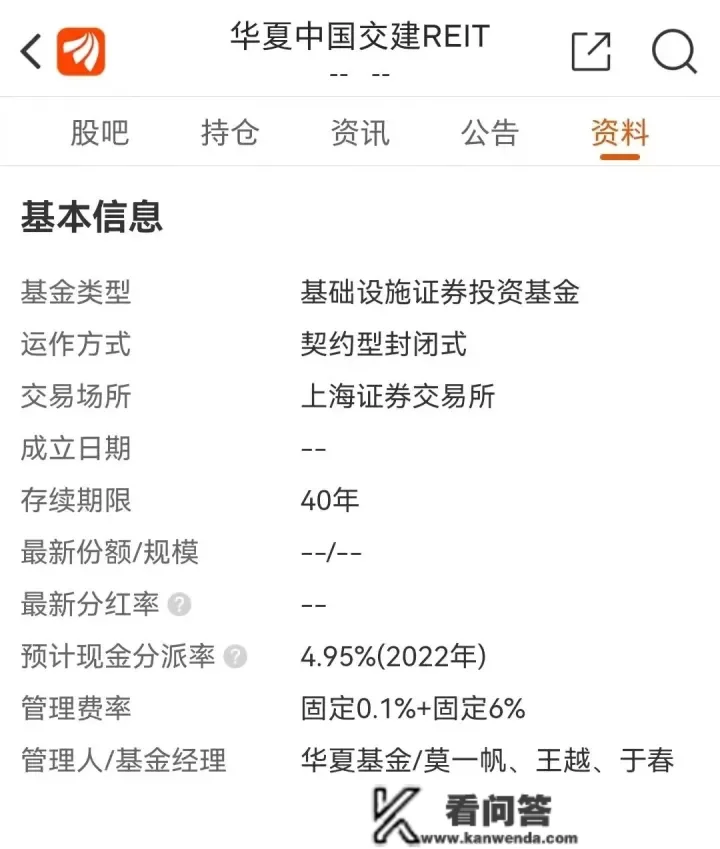

三、比来出售的华夏中邦交建REITs公募基金,靠谱吗?

1、REITs公募基金专业性强,找个靠谱的基金公司很重要。

基金公司很重要。

公募REITs做为一类立异型投资品种,兼具股票、债券、公募基金的部门属性,但是差别于公募基金,次要在订价体例、投资范畴限造上与传统公募基金产物完全差别。

很多公募REITs招募申明书超越1000页,比A股IPO的招股书还长,有几个投资者可以实正看完、看懂?

所以先靠谱的公司很重要,此前已胜利完成华夏越秀高速REIT的发行上市,那些都为华夏中邦交建REIT成立后的高效平稳运行供给强有力撑持。

2、从底层资产来看,要找到有持久投资价值的不动产资产。

华夏中邦交建REITs的底层资产湖北省境内武汉至深圳高速公路嘉鱼至通城段项目,是行业首单央企高速公路REITs项目。

经济稳增长是国内的主线条,而稳增长次要的抓手是新基建,公路建立是新基建的重要构成。

同时,武深高速联通武汉经济圈、长株潭经济圈及粤港澳大湾区三大城市群,是串联我国中部和南部区域的运输大通道,沿线生齿浩瀚、经济兴旺,路网通行需求兴旺,投资空间宽广。

3、从预期收益来看,要辩证对待特许运营权项目和产权类项目。

国内REITs公募基金的资产类型次要有两类:

第一类是污染治理、高速公路那类特许运营权项目,能够看做固收类资产,短期内收益不变,将来派息率在6%—12%之间,但增值空间有限;

第二类是仓储物流和财产园区,可视为权益类,将来派息率相对较低,仅在4%—5%,但能享受资产的升值。

底层资产最末由政府收回,到期后项目要无偿上交国度,期末无处置资产收益,资产的价值其实相当于分摊在存续期内。

此次的中交 REIT,特许运营权到 2046 年,所以在招募申明书中,华夏中邦交建REITs的2022年度和2023年度的预期年化收益是4.71%和4.83%。

第四,从基金办理费用上看,费用越低越划算。

此次华夏中邦交建REITs接纳固定办理费,固定0.1%+固定6%,在同类产物中,算是比力划算的