2022银行股又没了6000亿市值,地产稳了能否挽救9成破净率?

A股2022年行情正式收官,银行股的表示虽优于大盘,但估值仍处汗青低位,全年震荡下行,曲至11月才有所反弹。

截至12月30日,申万一所银行板块岁首年月以来累计跌10.47%,市净率(PB)以0.47在各行业垫底。42家A股上市银行中有28家股价下跌,占比67%,市净率仅3家超越1倍,破净率仍在9成以上。银行板块整体市值全年蒸发6600多亿元(A股5200多亿元),总体降至9.3万亿元以下。

2022年,市场整体情况改变,市场的担忧与疫情下的宏看经济出格调整中的房地产行业密切相关,期间,实体经济有效需求萎缩,居民消费意愿持久低迷,加上利率调整带来息差改变,银行面对功绩增速放缓、资产量量颠簸等多重挑战。

展看2023年,政策和根本面恢复情状仍是关键,大都机构对银行股的预期较本年更为乐看,但也提醒了诸多不确定性因素。中泰证券研究所所长戴志锋阐发,银行明年上半年和下半年的驱动因素别离是政策和根本面,估量2023年稳经济的力度会超预期,可支持银行股上行,但经济主体的自信心修复需要较长时间,若“经济底”节拍低于预期,银行股表示可能较为震荡。

破净之痛不减反增

回忆2022年银行股表示,2021年7成下跌、9成破净的场面没有得到明显改进,以至更“惨”。

Choice数据展现,截至本年最初一个交易日(12月30日),中证银行指数比拟往年岁暮跌了8.83%,跑赢沪指(-14.64%)近6个百分点。但中证银行指数在本年10月31日一度触及4969.29低点,创下2015年8月以来新低。

比照全行业来看,31个申万一级行业中有29个岁首年月至今累计下跌,银行板块虽跌了10.47%,但在全行业中涨幅排在前十位。截至12月30日,42家A股上市银行(较2021岁暮新增兰州银行1只新股)总市值约为9.3万亿元(此中A股市值6.6万亿元),较2021年岁暮缩水约6644亿元(此中A股削减约5244亿元)。那一市值蒸发速度是上年的2倍多,规模与2020年疫情冲击首年相当。

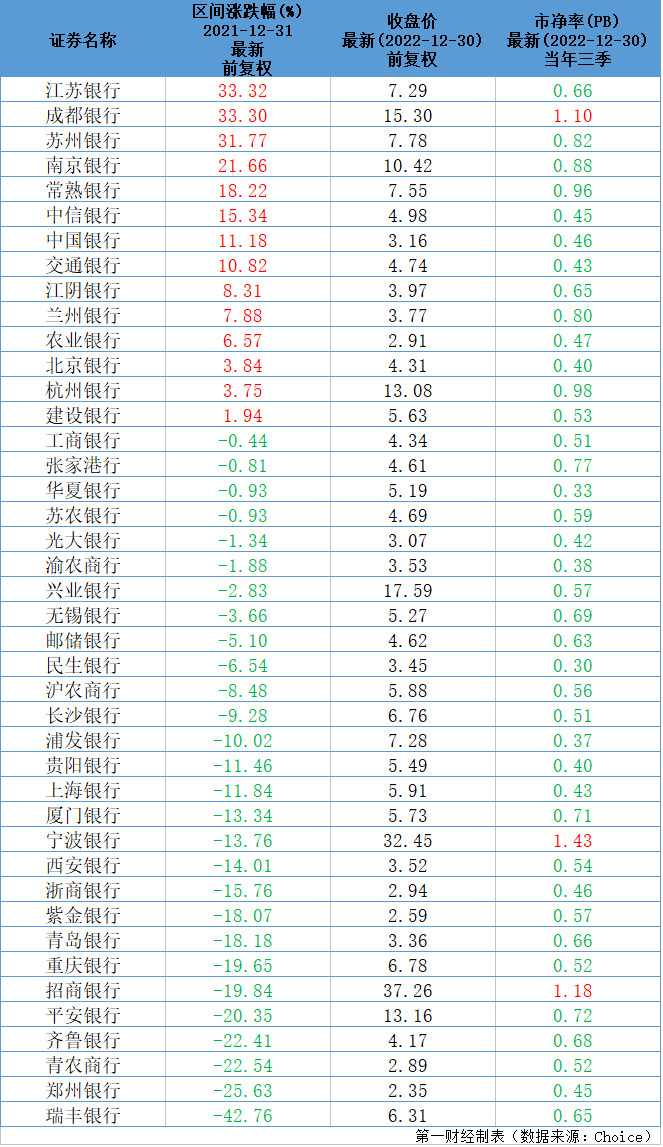

详细看股价表示,42只银行股(新股以发行价为基准)中只要14只较2021年岁暮上涨,下跌个股占比近7成,此中8只涨幅超越10%,江苏银行以33.32%涨幅居首,另有成都银行、苏州银行涨幅在30%以上。28只下跌银行股中,2021年涨幅居首的瑞丰银行2022年跌往42.76%,郑州银行、青农商行延续上年跌势,跌幅超越20%,齐鲁银行、安然银行、招商银行跌幅紧随其后。

展开全文

分类来看,农商行、城商行个股表示分化更为明显,股份行均匀跌幅更大。Choice数据展现,岁首年月至今,农商行(申万二级)累计跌6.69%,城商行累计跌3.78%,国有大行跌1.70%,股份行则跌了16.73%。9家股份行中,除中信银行年内涨15.34%外,其余8家股价均下跌,安然银行(-20.35%)、招商银行(-19.84%)、浙商银行(-15.76%)跌幅靠前。

跟着股价“跌跌不休”,银行股估值持久处于汗青低位,破净问题愈演愈烈。截至12月30日,42只银行股市净率(PB)在1以上的只要宁波银行、招商银行、成都银行3家,比2021年的5家削减2家,破净率仍在90%以上居高不下。民生银行、华夏银行别离以0.3和0.33的市净率陆续垫底,且较上年岁暮进一步下滑。

放眼各个行业,银行板块整体市净率只要0.47,在31个申万一级行业中位列倒数第一。此中,城商行为0.59,农商行为0.52,股份行为0.50,国有大行为0.44。

在此布景下,年内多家银行股东、高管“自掏腰包”出手“护盘”,那一趋向曲至11月股价上升才有所放缓。据记者不完全统计,2022年以来已经有超越20家银行通知布告高管或股东对自家股票停止增持,此中不只有股份行、城商行、农商行,也有国有大行。在业内人士看来,那一方面与上市银行估值降低触发不变股价办法有关;另一方面,也表现了增持主体对上市银行开展前景的继续看好,股价低位可视为增持时机。

市场存在多重担忧

不外,从效果来看,增持并未能从底子上改进银行股的持久低估值问题。中信证券银行业首席阐发师肖斐斐指出,银行股估值低核心原因是资产量量下滑,其次是收益才能下降。

疫情冲击、房地产风险、宏看经济下行是市场的次要担忧。在收益方面,2022年以来,受疫情扰动、外部冲击等多重因素影响,实体经济有效信贷需求呈现萎缩,居民部分消费意愿继续低迷;加上年内贷款利率下行、存款按期化等进一步压低银行净息差,净利钱收进整体承压。

以国有大行为例,前三季度,六大行中除中国银行外,其余5家净息差较2021年同期下滑,此中农业银行、邮储银行别离同比下降0.35和0.33个百分点至1.96%、2.23%,交通银行净息差程度在大行中陆续垫底,前三季度较往年同期下滑0.05个百分点,降至1.5%。

别的,2021年做为重要功绩支持的中间营业收进,也因为股债颠簸而增速放缓。朴直证券统计数据展现,前三季度上市银行手续费及佣金净收进同比小幅下降0.7%。

整体来看,上市银行营收增速呈现明显回落,据朴直证券统计,前三季度营收增速仅有2.8%,较上半年的4.9%下降2.1个百分点。国有大行中,工商银行、建立银行、农业银行等在三季度以至呈现营收同比负增长。

从盈利情状看,上市银行前三季度回母净利润同比增长8%,增速较上半年略有增长,但较2021年整体增速下滑明显,此中城商行、农商行表示优于股份行和国有行。

在行业继续调整布景下,房地产是贯串全年银行股行情的次要骚乱因素。2022年以来,银行的优良资产——按揭贷款明显收缩,烂尾楼盘“停贷潮”、提早还贷潮也影响了市场预期。从央行公布的信贷数据来看,本年1~11月,居民短期贷款同比少增7000多亿元,居民中持久贷款同比少增3万多亿元。别的从半年报来看,年内银行涉房贷款不良率明显攀升。

2023支持更强但不免震荡

不外,好动静是,跟着监管层面频繁亮相撑持房地产安康不变开展,加上银行三季报整体延续趋稳势头,银行股自进进11月以来起头呈现明显回热迹象,中证银行指数近两个月累计涨逾14%。

自房地产融资撑持政策“三收箭”齐发之后,券商纷繁唱多银行股。12月中旬的中心经济工做会议对2023年总体定调为“对峙稳字当头、稳中求进,陆续施行积极的财务政策和稳重的货币政策”。戴志锋认为,明年银行股将在“政策底”向“根本面底”的传导过程中震荡上行。

在稳经济和稳地产方面,机构普及揣测明年政策放松的力度会超预期。肖斐斐认为,近期央行亮相明年货币政策力度不小于本年,传达货币当局勇敢撑持经济不变苏醒的指引,加上中心财经委、央行等部分强调地产收柱感化及提防化解风险,提出陆续推进现有政策并重点存眷优良头部房企债务等,都传递了积极信号。

出格在房地产范畴,国泰君安地产阐发师谢皓宇认为,综合当前形势和政策导向,明年对需求端的刺激还要加码并且势在必行,5年期以上LPR还有极大的下行空间。那关于改进银行收益和资产量量具有重要意义。

基于对地产需求端政策陆续铺开、稳经济政策加码等预期,戴志锋认为,明年上半年政策将是鞭策银行股上行的次要因素,下半年则次要靠根本面驱动。不外值得重视的是,政策的感化还取决于市场主体自信心恢复情状,“经济底”节拍假设低于预期,“政策底”向“根本面底”的传导则需要时间,银行股的表示也会较为震荡。

详细到银行根本面的修复,机构普及持隆重乐看立场。在营业增量方面,朴直证券银行阐发师郑豪指出,明年经济活泼地域将率先走出疫情影响,迎来实体信贷需求的苏醒;息差方面,考虑到让利实体经济仍是主基调,息差短期内仍有收窄压力,重点出格要存眷明年岁首年月的按揭重订价压力;中收方面,郑豪认为,跟着疫情的扰动逐步消弭,居民收进预期得到改进后,银行财产治理营业将会重拾增长态势。

关于资产量量,固然房地产行业的担忧逐步缓解,且行业整体拨备笼盖率较为充沛,但也有机构提醒,短期内疫情的冲击仍然会继续一段时间,企业端出格是私营企业部分在明年上半年照旧会面对较大的压力,估量银行明年一季度不良率还会有小幅攀升。