又见银行补血!20亿末到位,无锡银行前十大股东座次生变,破净下定增难度加大

无锡银行募资“补血”末于到位。

2023年1月3日,无锡银行发布相关通知布告,截至2022年12月27日行,无锡银行非公开发行A股股票募集资金总额近20亿元。此次非公开发行完成后,该行核心一级本钱充沛率、一级本钱充沛率、本钱充沛率将有效进步。

2023年《巴塞尔协议III最末计划》落地施行,接下来国内《贸易银行本钱治理(试行)》修订后,也将对贸易银行本钱填补提出更高的要求。

虽然当前银行的本钱填补东西丰富,但差别类型的贸易银行存在差别的本钱填补压力。关于中小银行而言,核心一级本钱填补是个“大难题”。为称心营业的继续开展,应对本钱消耗,除本身收益留存积存外,仍需要考虑通过股权融资的体例对本钱停止填补。

能够发现,在上市银行大面积“破净”下,2022年以来,仍有几家银行通过定增体例来募资。

近四成溢价“补血”

从启动定增预案,到募资完成,无锡银行此次募资”补血”之路走了一年多。

2021年10月,无锡银行召开董事会通过了此次定增相关议案,2022年7月,此次发行获得中国证监会核准。

1月3日,无锡银行发布相关通知布告,截至2022年12月27日行,无锡银行非公开发行A股股票现实已发行人民币通俗股2.89亿股,募集资金总额为20亿元,扣除与发行有关的费用后,无锡银行此次发行募集资金净额为19.98亿元。

无锡银行表达,将尽快在中国证券注销结算有限责任公司上海分公司打点完成此次发行新增股份的注销托管及限售手续。

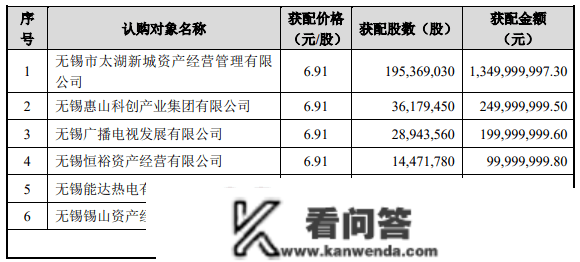

根据该行此次发行情状陈述书,2022年12月23日,无锡银行及主承销商向此次发行获配的6名对象发送了《缴款通知书》。上述发行对象将认购资金汇进主承销商指定的公用账户,此次发行认购款项全数以现金付出。

此次非公开发行股票的发行价格为6.91元/股,而2022年12月23日,无锡银行的收盘价为5元/股,相当于以溢价38%停止发行。

展开全文

(此次发行对象及其获配股数、获配金额等情状)

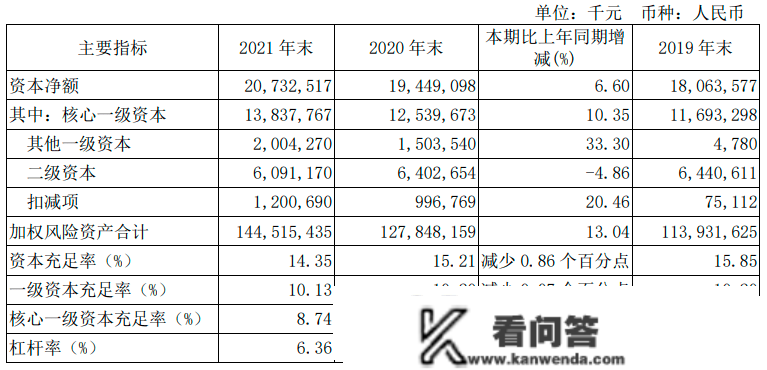

近几年,跟着无锡银行的营业开展,该行的本钱消耗进一步加大,本钱充沛率相关目标已持续多年下降。

根据无锡银行此前发布的募资预案,“比来三年,本行信贷总额复合增长率达15%,估量将来几年本行营业规模仍将连结稳重增长的趋向,营业和资产规模的不变开展需要本行有充沛的本钱做为支持,而本钱缺口的存在将对本行开展构成必然造约。”

此中,无锡银行的核心一级本钱充沛率已经持续4年下降。截至2018岁暮、2019岁暮、2020岁暮、2021岁暮的该项目标别离是10.44%、10.20%、9.03%、8.74%。

2022年一季度末,无锡银行的一级本钱充沛率和核心一级本钱充沛率两项目标在A股42家上市银行中排名靠后。

颠末两个季度,无锡银行的本钱充沛率目标有所提拔。截至2022年9月30日,无锡银行核心一级本钱充沛率、一级本钱充沛率、本钱充沛率别离是9.00%、10.33%、14.10%,在A股上市银行中的排位别离是第23名、第37名、第32名。

无锡银行表达,此次非公开发行完成后,公司核心一级本钱充沛率、一级本钱充沛率、本钱充沛率将有效进步,加强了风险抵御才能,撑持公司各项营业的可继续开展以及资产规模的稳步增长。

无锡银行发布的2022年第三季度陈述展现,2022年前三季度,该行实现营业收进34.61亿元,同比增长6.62%;回属于上市公司股东的净利润14.43亿元,同比增长20.73%。资产量量方面,截至2022年9月末,该行不良贷款率0.86%,较上岁暮下降0.07个百分点,拨备笼盖率539.05%,较上岁暮提拔61.86个百分点。

前十大股东“座次”变动

根据该行发行情状陈述书,此次定增对象为无锡市太湖新城资产运营治理有限公司、无锡惠山科创财产集团有限公司、无锡播送电视开展有限公司、无锡恒裕资产运营有限公司、无锡能达热电有限公司、无锡锡山资产运营治理有限公司,均以其自有资金参与认购。

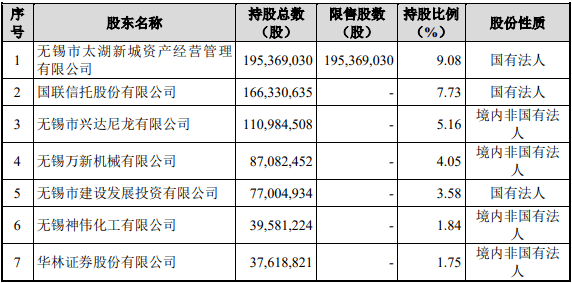

以截至2022年12月20日的股东情状测算,此次非公开发行完成股份注销后,无锡银行前十名股东“座次”发作改变。

此次非公开发行完成股份注销后,无锡市太湖新城资产运营治理有限公司持股数量超越国联信任股份有限公司,以9.08%持股比例成为无锡银行第一大股东。无锡惠山科创财产集团有限公司、无锡播送电视开展有限公司“跻身”前十大股东之列。

“破净”之下溢价认购难度不小

近年来,监管部分出台多项政策办法,进一步拓宽中小银行的本钱金填补渠道。当前,贸易银行的本钱填补东西较为常用的有可转债、优先股、永续债、二级本钱债及中小银行专项债等。

虽然东西丰富,但差别类型的贸易银行存在差别的本钱填补压力。截至2022年三季度末,贸易银行本钱充沛率为15.09%,一级本钱充沛率为12.21%,核心一级本钱充沛率为10.64%。

国开证券固定收益阐发师岳安时认为,综合来看,固然我国目前贸易银行本钱充沛率等目标整体上称心监管要求,但存在较为凸起的构造性问题,差别类型贸易银行差距较大,国有大行不只各项目标远高于监管要求,且仍在不竭上升,而城商行、农商行等中小银行填补本钱的压力较大。

出格关于中小银行而言,核心一级本钱的填补较为有难度,填补渠道也较为有限。核心一级本钱一般通过利润留存、IPO、定增、配股、可转债等体例实现,但IPO、定增等填补体例还需面临证监会较为严厉的审核,存在未通过的风险。

本年以来,A股42家上市银行中“破净”面积进一步扩展,当前已有九所银行处于“破净”形态。通过定增的体例填补核心一级本钱,相当于投资者或“溢价”认购,意味着上市银行定增难度进一步加大。

不外,2022年以来,仍有几家银行通过定增体例来募资。

2022年12月7日邮储银行通知布告称,该行于近日收到银保监会《中国银保监会关于邮储银行非公开发行A股计划的批复》,原则附和该行非公开发行A股计划。

根据该行此前通知布告,邮储银行拟拟面向不超越35名契合前提的特定对象发行A股股票,拟非公开发行A股股票数量不超越67.77亿股,最末以中国证监会核准的发行数量为准。拟募集资金总额不超越人民币450亿元,扣除相关发行费用后将全数用于填补核心一级本钱。

此外,2022年,华夏银行溢价定增募资吸引到了市场不小的存眷度。

2021年5月,华夏银行发布了定增预案,方案向35名特定投资者发行15亿股股票,募资200亿元。2022年6月,华夏银行非公开发行A股股票申请获证监会审核通过。但最末,在溢价发行下,募资额大幅缩水,且认购对象仅有两名。

根据华夏银行于2022年10月19日披露的非公开发行成果暨股份变更通知布告,此次定向增发胜利募集资金80亿元,第一大股东首钢集团有限公司和第四名股东北京市根底设备投资有限公司别离认购50亿元和30亿元。定增现实募资额仅为拟募集资金的四成。

此次定增,华夏银行的发行价格为15.16元,而披露日10月19日的收盘价仅为5.04元,相当于定增溢价高达两倍。

除此之外,2022年5月,中原银行亦通知布告称,该行已于2022年5月10日完成了H股配售事项,即按每股1.80港元的配售价,向很多于6名独立承配人胜利配发及发行合共31.5亿股新H股,别离占H股总数及通俗股总数的约45.36%及13.56%。

此次中原银行的募集资金总额约为56.7亿港元,扣除佣金及相关开收后,H股配售事项的所得款项净额将全数用于填补该行的核心一级本钱。紧随完成H股配售事项后,中原银行的注册本钱增加至人民币232.25亿元。

国开证券数据展现,近年来,贸易银行发行可转债规模整体较低,2018-2022年,贸易银行发行可转债规模仅为3035亿元;2022年无贸易银行发行优先股;2022年贸易银行发行永续债规模呈现明显下降,全年发行额2799亿元,规模仅为2021年发行额5840亿的一半摆布。与此同时,贸易银行二级本钱债发行大规模放量,由2019-2021年的年均6000亿元摆布上升至9041亿元,发行规模创汗青新高。

岳安时认为,2023年,估量贸易银行永续债和二级本钱债仍将是填补本钱的次要手段,同时,在新增专项债规模仍不低的布景下,中小银行专项债亦会进一步发扬填补本钱的感化。

责编:杨喻程

校对: 高源