本地时间2月14日,伯克希尔公布了截至2022年12月31日的第四时度持仓情状。总体来看,伯克希尔股票市值2990.08亿美圆,环比上升近30亿美圆,也是继前两季度下滑后的初次上升。

据whale wisdom数据,伯克希尔在本季度并未新建仓股票,而除了市场更为骇怪的台积电外,美国合寡银行才是此中被更大幅度减持的个股。

一、银行股不再受宠?

又是一年四次巴菲彪炳手的时间节点,因为小我的传奇色彩,巴菲特的任何风吹草动城市遭到市场的极致存眷。本年四时度的大幅减持台积电和当初减持比亚迪一样,也引起了国表里投资者的无限想象。

台积电当然值得讨论,但我更想晓得被老巴减持的银行股到底怎么了?

本轮被大幅减持的银行个股是美国合寡银行,那家美国第五大的贸易银行,是伯克希尔从2006年起就起头“宠幸”的银行股之一。但现实上,在此前的三季度该银行就已经是伯克希尔更大幅度减持的标的,到了四时度又减持了7111.7万股,环比减持幅度高达91%。

而前不久还在2021年面向全世界投资者的股东大会上和芒格一致表达:“并不是对银行业失往自信心”的巴菲特,在对峙初心那一点上似乎其实不及老伴计要来的忠贞。

据whale wisdom数据展现,截至2022年4季度末,Daily Journal的美股组合包罗第一大重仓股美国银行、第二大重仓股富国银行、第四大重仓股美国合寡银行。

展开全文

在减仓美国合寡银行那件事上或许是“违犯初心”,但现实上巴菲特对银行股的自信心仍然存在,只不外是放在了其他银行股上,好比从2011年就起头投资,且目前仍处于伯克希尔排名第二大重仓的美国银行,就是那份心心的表现。而对那只股票的掌握,可能是连巴菲特本人都想指明写进小我荣耀榜的存在。

因为在买进美国银行的2011年,是实正意义上的内忧外患。

昔时的危机包罗但不限于:美国债务上限危机、房地产危机、欧洲债务危机,以至昔时连标普都史无前例地调降了美国的更高评级。但除了那些外部原因,其时的美国银行还面对着被迫上调并购Countrywide带来的巨额缺失。而距岁首年月12.88美圆/股的价格,巴菲特出场的8月,美国银行的股价已经是腰斩的处境。

按理说,全球股市狂跌一片的场景,投资者对银行业安康和整个国度经济前景的担忧仿佛已经到达了顶点,且其时的美银还有内部危机,但那个时候的巴菲特仍然勇敢的使出了他最典范的招数——“Be greedy when others are fearful”。

据国际财经报导:2011年8月25日,巴菲特将向美国银行投资50亿美圆。在该交易中,伯克希尔购进美银50亿美圆的优先股,以及享有可按7.14美圆/股的价格认购美银7亿通俗股的认股权证,而那些权证令伯克希尔账面获利增至逾30亿美圆。

固然美银后续的股价远远跌穿了7.14美圆/股,但回首汗青,即便是美国疫情最严峻的2020年,美银的股价也没有跌穿巴菲特昔时出场的价格,押中了长达11年只呈现一次的低位,巴菲特的那波逆势操做显然很有份量。

而在其时,独一支持巴菲特做出抉择的是对美银新任CEO Brian Moynihan的相信。那似乎跟东方甄选大战的逻辑有异曲同工之妙,好的治理者对一间企业的开展,以至是对投资者的情感调剂都有着无足轻重的感化。但和甄选差别的是,美银有足够的功绩支持、且不属小资的长线逻辑。

二、金融科技和低估值

那几年来,市场也能明显觉得到伯克希尔的持仓风气在不竭改变,要更明显的往科技范畴挨近,目前重仓的第一位就是一个纯正的科技大厂,而在大部门投资者看来仍属于老旧传统的银行业,巴菲特也更喜爱于投资积极开展金融科技的个股。

而那也是美国银行比照合寡银行领先的一步——零售银行营业。

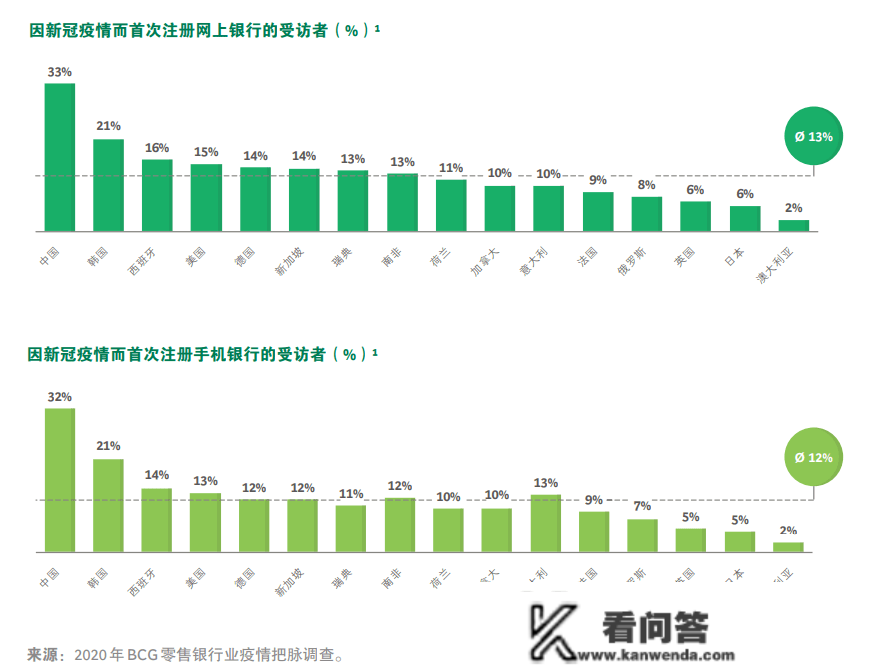

那种依托现代高科技手段以及现代运营理念,向小我、家庭和中小企业供给的综合性、一体化的金融办事,已经成为将来银行业开展的重要趋向之一。而在疫情后、通胀下,关于现在大部门的美国公众而言,那种更多的面向小我,处理其困顿财政情况的营业无疑成为了“急需品”。

据美银2021年年报,零售银行营业不只使公司增加了近100万新收票账户以及数以百万计的新信誉卡账户,同时还搀扶帮助消费者投资资产在该年期间增长了 20%。此外,美银通过约3900个零售金融中心向约6700万消费者和小型企业客户供给办事,在昔时,公司录得零售营业金额1.4万亿美圆,在全美零售存款中排名第一。

在低迷动乱的宏看情况下,积极拥抱数字化转型的银行,才会开展的更为出塞。而除了被伯克希尔重仓持有外,美银自己也是一个优良的投资机构。和伯克希尔投资理念一致的是,美银也对科技股喜爱有加,据whale wisdom数据展现,美银第四时度的持仓总市值约8780.15亿美圆,较上一季度环比增长约5%,在前五大重仓股中,微软位列第一,苹果位列第二。

不论是营业开展标的目的仍是投资重仓的标的,美银都做出了比传统银行更为年轻化的科技革新,也获得了不俗的功效,但现在的市场似乎对那一切并没来得及反响。截至2022年四时度,公司净利钱收进同比增长 29%,投资账户净流进 1150 亿美圆,数字销售额同比增长 22%。但与之匹对的也就是1.1倍的市帐率,而同期的合寡银行市帐率为1.7(皆以21日收盘价和22q4数据计算)。

显然,与美国合寡银行比照来看,美银有更高的科技赋能生长性以及更为合理(以至是低估)的价格。也正因为那两点,四时度后,伯克希尔大幅削减了所持有的银行股,仅集中投资美国银行的360亿美圆股份。而关于目前美国经济衰退“软着陆”越来越实的利好,美国银行的开展仍然存在持久的增漫空间。

而假设要探究国内银行股,当然也有积极蜂拥金融科技的企业,但从仅利用在品牌案牍编写上,招行此次接近ChatGPT有明显的的蹭热度嫌疑。

不外从详细数据来看,截行2022年三季度数据,招商银行的零售贷款为31,636.69亿元,较上岁暮增长5.89%;零售客户存款余额为27,018.73 亿元,较上岁暮增长18.08%。安然银行治理的零售客户资产(AUM)为35,325.60 亿元,较上岁暮增长 11.0%;此中,小我贷款余额打破 2 万亿元,较上岁暮增长 4.9%。邮储银行零售营业中的小我贷款为 40,177.37 亿元,较上岁暮增长 6.96%。

同时从全球零售银行数据来看,中国银行的零售营业因生齿基数具有更大潜力,对标国内次要银行在零售营业上的优良表示,零售银行营业的开展显然已经成为传统银行业新的功绩增长重点。

三、结语

“稀有的未建仓新标的”、“快进快出的短线操做”、“银行股不再受宠”,那些种种有别于市场预期的行为可能都在预示着伯克希尔新投资风气的到来,事实再传奇的神人也末有老往的一天,巴菲特的让位已经成为既定的工作。所以,日后总以“巴菲特”的口吻往阐发伯克希尔的任何投资行为,可能城市有失偏颇,因为如今谁也说禁绝,现在的伯克希尔还有几分巴菲特的色彩。