若何对待2023年2月非农数据、硅谷银行事务?若何指引美圆加息?

欧美看数据,我们看政策,相信看过曲播的伴侣应该感触感染了差别的风气特征,简单清点下比来的经济数据:

美国2月季调后非农就业生齿 31.1万人,超越预期20.5万人,低于前值51.7万人。就业数据标的目的本号揣测对了,逻辑请回看《猜猜非农》,那表示着美国就业市场可能还比力稳重。此中新增就业次要集中在休闲和酒店、零售商业、政府部分和医疗保健行业。信息手艺、运输和仓储行业就业人数削减。

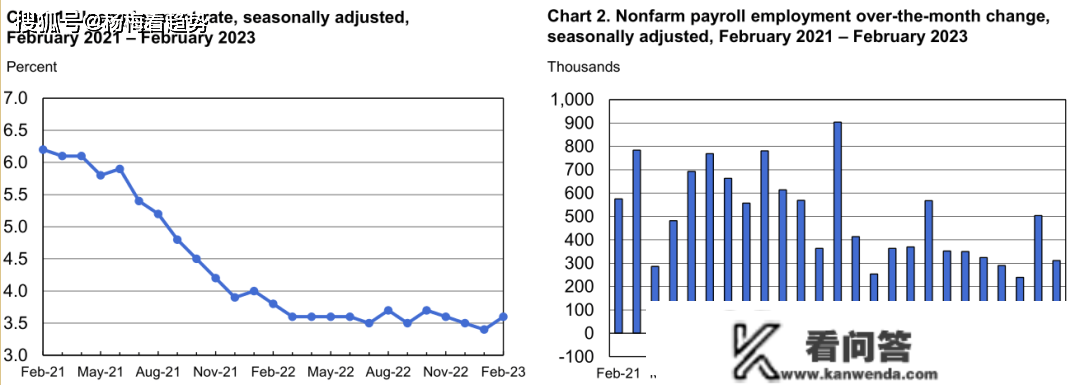

赋闲率+非农就业

美国2月(U3)赋闲率 3.6%,高于预期3.40%和前值3.40%(上图右边)。美国2月U6赋闲率 6.8%,前值6.60%,相关内容请回看《若何看1月非农,若何影响美联储的美圆加息》,本期赋闲率有所上升,展现出美国就业市场呈现某种水平的降温,如许利于美联储降通胀。

美国2月均匀每小时工资年率 4.62%,低于预期4.70%和前值4.40%。欧美经济体比力重视工资增长,因为他们觉得工资上涨也会刺激通胀上涨,欧美办事业产值在GDP的占比十分大,因为工资是供给那些办事的更大成本,成本上涨那通胀也上涨,简单来说就是如许。相关拓展请回看《美国通胀与就业-若何理解美联储主席最新讲话》。

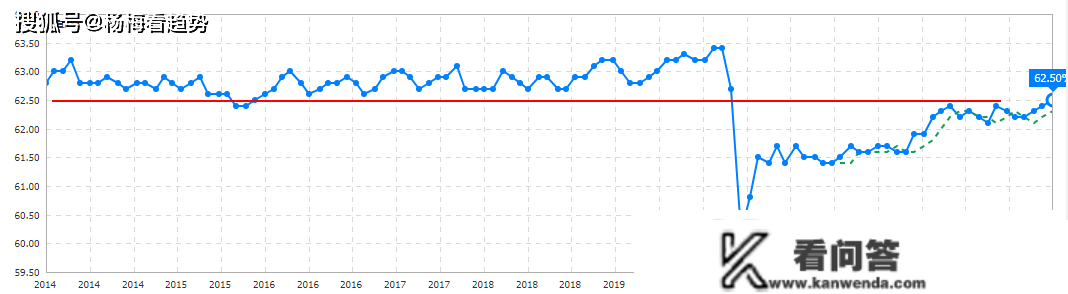

美国2月就业参与率 62.5%,高于预期62.40%和前值62.40%。参与率高阐明劳动力赐与严重情状略有缓解。

劳动参与率

展开全文

列位重视了哦:此次的非农又给我们涨常识了,它是一个内部构造“打架”的数据,新增就业生齿数31.1万人,撑持劳动力市场照旧炽热刺激通胀上涨的说法,而其他数据则撑持相反的看点。那就涉及到看数据一条很重要的原则,我们不克不及光看一个数据总量,还要看数据的构造。因为通胀缓和,市场会预期美联储不会加息那么猛,所以我们看到美股在公布非农数据后还略微上涨一下。总之那份陈述并非十分强劲的,那当然给了美联储本月加息25个基点而不是50个基点的遁词,因而,市场订价偏向于美联储本月将加息25个基点也不无事理,那对金融资产也是一种安抚。那既然你说得很有事理的样子,为何美股收跌?

我们可别忘了,经济学中有个分收喊行为经济学,投资者的情感也会影响市场的涨跌。最新美国爆出了硅谷银行的事务,一时间各类自媒体信息迎面扑来,什么2008金融危机雷曼时刻重演等等,各人也是看热闹不嫌事大。美国股市的焦点也起头转向美国银行业的风险,我们回回常识,把硅谷银行和高盛、摩根大通等投行资产体量比照,应该能够晓得那个事务对美国的影响,一路跟踪本号内容的伴侣应该能够领会美国的经济现状,你就看上面的非农数据嘛,整体经济运行还算比力稳重,更多表现的是“富贵病”,可不是未富先病哦。

那我们怎么讲那个事务,详见《5分钟让你大一统地看清股票、债券、大宗商品、黄金的订价逻辑》,列位,我又来那一套了,别嫌我烦啊,那是更底层的金融理论,理解后你就把那个地基拿走,后面本身盖楼,随意你怎么盖,倾圮的风险较小,那不是吹本号有多牛,而是典范的金融理论就有那效果,只是之前在大学我们都往打瞌睡了。

硅谷银行为何股价大跌并走上破产,股票的底层订价逻辑是什么?自在现金流折现模子DCF,简单来说,模子的分子是公司盈利,分母是利率程度,分子变小而同时分母又变大(分母也影响分子),落井下石,双杀估值,硅谷银行正好两条都占。怎么说?

听名字就能够联想,硅谷银行的客户次要是美国硅谷的草创公司,是美国高科技行业、开创人、草创公司以及员工之间的次要金融渠道。数百家公司的运营本钱存在硅谷银行,良多公司通过那家银行给员工发下班资。

关于银行来说,储户的存款就是它的欠债,银行要放贷出往才气有利润,因为银行食的就是存贷款的利钱差,但是逃踪本号内容的伴侣应该晓得,当下美国的经济数据也是毁誉各半,金融和高科技行业更是裁人潮不竭(那里硅谷银行又同时占两条),美联储暴力加息下,整个社会的利率程度都上调,经济需求一定遭到按捺,那个时候你找谁放贷往?那么多现金也不克不及砸在银行本身手里,所以硅谷银行之前就拿大量现金往买了资产:美债+MBS!

列位重视了哦,那里又和前面内容介绍的美联储加息中缩表对接上了(详见《美联储最快可能于何时降息?缩表又是什么情状?》、《我们重视美联储加息,但往往漠视缩表》等),美联储恨不得有更多的玩家来接盘它抛售的美债和MBS,如许它的缩表也能停止顺利,把通胀压下往的同时引爆其他经济体的危机,争取更快地完毕那个收缩周期,更大程度地不那么损伤美国经济。美联储向市场中抛售美债+MBS,它们的交易价格就下跌,收益率就上涨,他们成反比。

那硅谷银行买资产有什么问题?问题可大了,现金是存的,储户可是要随时收取,美联储收紧美圆活动性后,市场上畅通的美圆就相对少了,硅谷银行为了称心储户的取款要求,一定也抛售美债+MBS,从市场中拿回美圆现金,那个时候你就得承受惨绝人寰的资产价格(割肉拿现金),其他储户一旦晓得那个工作(硅谷银行是上市公司),怕不克不及拿回现金就会拼命往硅谷银行挤兑,它就会破产。

好,我们再绕回到开头的股票订价问题,当下硅谷银行已经公布破产,回到过程中,在过往18个月里,因为美国科技股股价显著下行,裁人潮也在整个科技行业蔓延,硅谷银行与科技行业的联络敏捷成为一种承担。市场会预期它现金活动性干涸,那影响的就是分子--将来自在现金流(公司盈利程度、利润因子、功绩驱动等等,各人理解意思就行),那分母呢?上面说了美联储加息,利率程度上升,分母增大,可谓双杀股票估值。说到利率啊,其实美债收益率上涨也是利率程度上涨的一种表示。

金融是比力有意思的,那里能够往返倒腾天文解一下,加深印象,美联储加息,加的是联邦基金利率,但是它会引导整个利率程度上升,美债收益率也会升高,假设美债收益率不升高的话,它和联邦基金利率就存在套利的空间,就会有资金敏捷进来把那个套利食完曲到没有套利空间,金融学把那个就喊做无套利订价原理,各人能够自行往领会。我们偷懒的话就记住那个结论:美联储加息,美债收益率就上涨,那美债价格就下跌(上面说了它们的关系成反比)。

看到有少数读者让阐明美债价格和收益率的问题,问有没有看过前面的内容,又说没有,间接伸手就要阐明,常常那个时候我都有种咬舌的激动。列位,我们争取做一个持久主义者好嘛,不要极致地逃求“立即称心”,宏看趋向阐发也需要时间往跟踪,那一点相信听曲播的人可能深有体味,我把国企变革的趋向从布景到过程的脉络都讲到了!里面也分享了小我是若何理解“公有造为主体,多种所有配合开展”以及“经济根底决定上层建筑”等那些我们之前习认为常的而又无比准确的话。

宏看趋向跟踪需要花时间,不是像在菜市场旁边一样,想食什么就立即食到,况且你要弄俩烤肠,也要花时间等人家烤完是吧。我们一个月看一两次数据和重要信息的话,没有什么意义,市场的逻辑不晓得已经迭代了几N次方了,当然宏看阐发你也纷歧定从本号那里听,能听的处所太多了!但是他们有没有从Trader的角度和你说,我就不晓得了。总之从哪里听都行,看你爱好,但是跟踪的习惯要养成,受益仍是你本身。突然你从中间进来,又不看前面的内容,我得花几时间和你阐明。

后续关于我们的经济数据和相关政策的解读,更多地放在曲播顶用比力温暖的体例讲,感兴致的伴侣过来听,别的各人能够存眷下本号,曲播能够发提醒。好的,本次分享到此完毕,如觉有用,点个在看,转发一下,那里是经济数据解读系列【WXGZH杨梅看趋向】,感激看看!