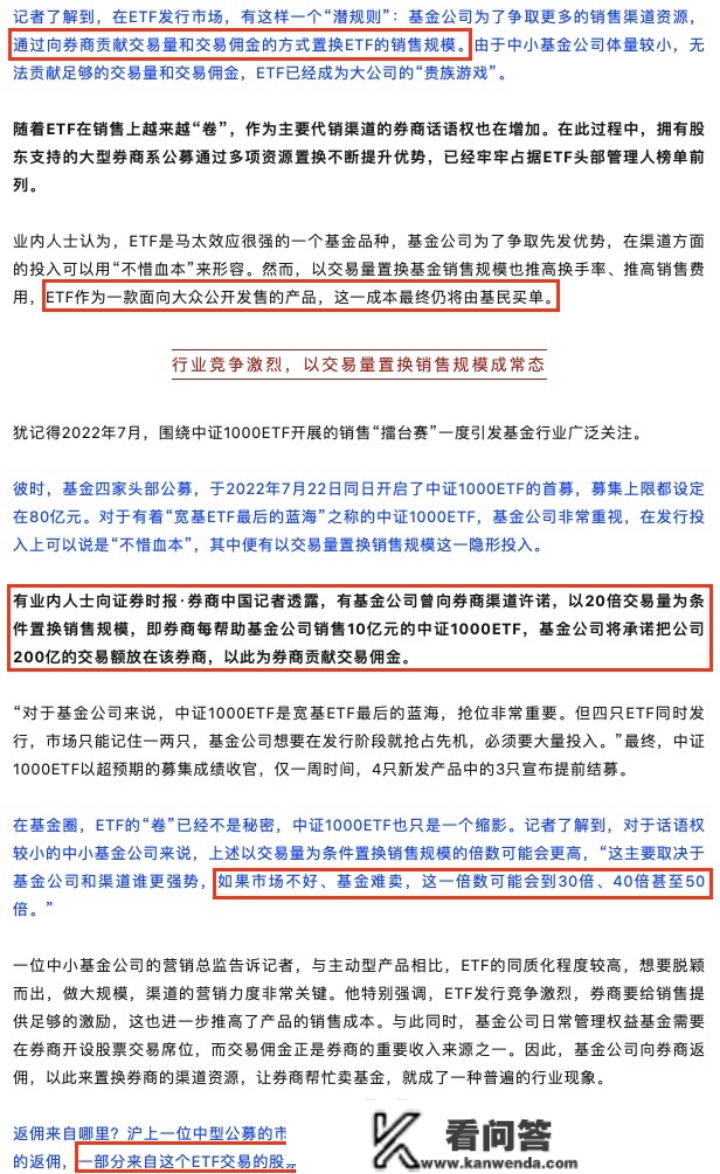

昨晚,券商中国发了一篇,各人都懂、但没摆上桌的事,《ETF销售"潜规则"闪现?》 ,我把次要的中心思惟贴一下。重点的部门红色框框帮各人框一下。

原来认为那文应该几个小时之内,就和前次招行的黑名单事务一样被删了,但截至目前文章还健在,阐明上面是默许(而且可能预备整改的)。

券中教师在文里写的比力清晰了,有几个处所填补一下:

1、ETF确实很卷,但不管中小公司难不难、苦不苦,那个赛道以后只会越来越卷,营销形式只是手段,不改动道路。

那是资管行业自己的开展末章决定的,不以营销形式为转移, 今天不消交易量换,用此外营销体例做,也仍是会卷,大基金帮渠道办1000场交换会,小基金行吗?而交易量自己,已经是最合规、形式最“轻”的营销形式了,第二点阐明。

为啥ETF那么卷?其实我们把目光放到20年后,2023年结业的小伙,20年后就是需要财产治理、买基的主力人群了, 他会跟着理财司理的微信配基金么?可能率不会。

和海外类似,当理财的人群“财商”成熟后,他的次要投资:

一是投顾(大头的资金, 美国市场买基金,80%都是通过基金投顾,有专业人士全程和你陈述(陪同),你的钱我是怎么帮你在配的,表舅也十分看好基金投顾将来的时机,当然他的起飞,和国内财产治理主力人群的年龄构造,密不成分,fof、包罗养老fof,其实也是投顾的一种,能够看做是一种季度披露持仓的投顾组合);

二是ETF等指数类产物(小头的资金,称心本身做波段的需求,称心人道中的掌握欲和赌博欲)。

比及国内的财产格局逐渐固化,咱们投资就要越来越依靠市场的贝塔,因为阿尔法会越来越稀有, 主动治理基金的超额就会显著下降,那其实也是成熟市场的表示。

2、第一点说的,交易量自己已经是最合规、形式最“轻”的营销形式了。

文章有一点说的比力夸饰,为了调动其广阔基民的愤慨,指出交易佣金是羊毛出在羊身上,都是“基民买单”,但那个说法有失偏颇。 (实正要责备的,是交易量过高后,利令智昏,券商在销售端引进大量风险不适配的客户,而且引导资金做短线赎回)

展开全文

基金公司的交易量是一个存量的概念,不管你的用处是什么,基金司理要加仓减仓,就会买卖股票,就会产生那么多的交易量,无非是用来给基金司理、研究员派点(给券商研究所),仍是拿来给ETF团队往卖ETF。假设基金公司看的足够久远,想大白ETF的重要性,那必定会拿一块资本往卖ETF。

文中提到基金公司鼓舞基金司理加大换手率,做高交易量的做法, 可能既不现实(再高能有几)、 也不划算(基金司理查核的核心必定仍是功绩,良多时候基金司理专注于投资,本身都不晓得本身的换手率是几)。

3、倍数说少了。

“假设市场欠好、基金难卖,那一倍数可能会到30倍、40倍以至50倍。”,那必定是守旧了,目前的市场, 50倍可能都没有时机参与营销...详细就不展开了。

讲到那儿,上面正好提到了券商研究所和券商财产部的事,今天正好讲讲。

我们都晓得,往年以来权益市场不太好,包罗23年以来仍是不温不火,公募基金开门红立异低,私募其实也就是几个(不超越5家)往年功绩不错的明星私募能卖个小几十亿(满世界的发通稿,生怕各人不晓得)。

不论是销量、情感仍是看指数调整幅度,说我们正在司理一轮熊市,其实不为过。

财产治理营业(说的就是卖基金),其实是个链条,也能够说是个食物链。详细过程是,基金公司先创设产物,基金公司的销售部分结合银行、券商一路往卖基金,产物成立后基金司理停止投资,投资过程中券商研究所供给研究办事, 最初由小我投资者亏钱后停止赞扬(逃。

熊市傍边,其实那些参与主体,日子难易水平是纷歧致的, 关键看贸易形式食的是存量,仍是增量,从易往难了说。

1、日子相对更好过的是券商研究所。

就着上面说,那是一个 食存量的贸易形式,截至23年岁暮,公募基金持有股票市值是5.46万亿,岁首年月是6万亿摆布, 日均可能就是5.7万亿,券商研究所赚的就是那部门股票交易产生的佣金。

研究所别的一点好的点在于,比拟于传统券商小我的经纪营业在佣金费率上的白天化(被互联网券商卷的),基金公司在券商产生的佣金根本同一价(行业默契,不打价格战), 万分之八。5.7万亿的股票,根据 250%的换手率来算,一年 14万亿的交易量,14万亿乘以万8, 差不多110个亿的佣金收进,抛开其他需要用交易量的营业不说,那就是研究所所处行业的 总蛋糕。

那个钱每年城市产生, 每年都要分配一次。表舅觉得,熊市对有些研究所反而是时机, 只要在熊市的时候,基金司理才不消跑出往做新发路演、买方研究员被市场毒打后才气谦虚地多听听路演,假设那时候多发力(不当当的例子,好比上海疫情期间给基金司理送菜的研究所),说不定能从每年都固定的蛋糕里多分一块出来。

2、其次是基金公司。

一样的逻辑,那也是食存量的贸易形式,市场好的时候卖基金规模涨,市场跌的时候客户被“套”赎的也不多,也是食存量规模的治理费,每日计提。

当然,对基金公司而言, 大部门销售仍是查核增量的,并且每年的 人力、IT成本都是水涨创高,熊市的时候 客户庇护的费用更高,并且基金公司往往有大量资金跟投本身的产物, 熊市那部门自有资金的损益,会对冲掉很大一部门治理费的收进。而券商研究所,完满是人力密集型,除了人力,几乎没有其他成本项。

3、再次是渠道端,券商好点。

销售端,根本只查核认申购费, ,要的都是一次性的收进,治理费的尾佣很难计提到一线。

近年来,券商相对银行,次要是两块占优势:一块就是最上面提到的 ETF销售,我们按50倍交易量守旧计算,那就是50乘以万8,4%的一次性收进,远远高过认购费的1.5%,那也是为什么往年起头券商积极参与ETF的次要原因,靠那块补昔时的营收(当然良多如今都酿成了远期的收进,一张大饼)。另一块是 券结的销售,那块也会每年产生额外的交易量。那些收进都是银行端没有的。

4、最苦的仍是银行。

所谓的中收,其实就是前端的一次性收进,卖不动新基金,认购费收进就要大打折扣,假设要补收进,只能通过鼎力销售保险(卖理财不太赚钱, 有些银行卖自家理财子的产物,为了撑持理财子开展,收不到销售办事费),往年连招行的非利钱收进都是负增长,良多银行财产相关中收都是百分之几十的负增长。

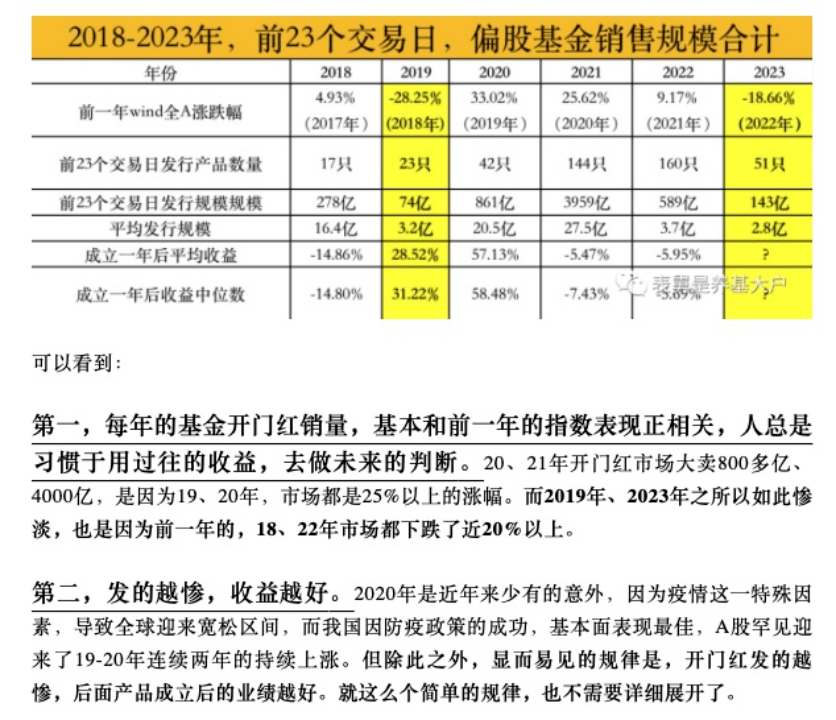

其实说到最初,熊市傍边,还有一类人群是占优的, 那就是我们做为投资人本身(认实脸).固然前面没赚到钱,但是亏着的已经是既成事实,假设往前看,汗青体味来看,在销售机构很痛苦,不敢和你张口开销的时候,就是你能够贪婪一点的时刻了,参考 《狗都不睬的近6年最差基金开门红,整不整?》

完。(以上,不构成投资定见)