灯塔前言2月10日讯,华龙证券股份有限公司(简称“华龙证券”)IPO申请正式日前正式获得监管部分受理,五年上市之路末于迈出本色性一步。本次IPO,华龙证券拟冲刺上海证券交易所主板,募集资金将用于增加公司本钱金及填补营运资金。中信证券担任承销保荐人。

自 2017 年 11 月辅导存案至今,华龙证券长达 5 年的 IPO 申请末于迈进证监会审核阶段。

关于上市的理由,华龙证券在申请 A 股上市计划中表达,为了进一步提拔综合合作力,丰富本钱填补机造,实现股东价值和国产资产保值增值,使公司成为本钱实力雄厚、运行标准、财政稳重、具有较强市场合作力的现代金融机构,公司拟初次公开发行 A 股股票并上市。

1.

华龙证券前身为华龙有限,成立于2001年4月,系由在白银市信任投资公司、天水市信任投资公司、兰州市信任投资公司、甜肃省信任投资公司的证券运营部结合组建而成,2013年6月华龙有限变动为股份有限公司。

现华龙证券现实掌握报酬甜肃省人民政府,其通过甜肃金控、甜肃公航旅、甜肃国投、甜肃电投、酒钢集团、读者传媒、新业资产、西北永新和陇神戎发合计持有并掌握本公司38.94%股份。此中,甜肃金控间接持有19.45%股份,为公司第一大股东。

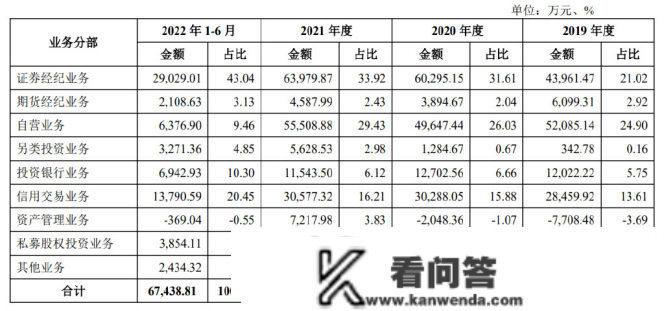

做为甜肃省政府实控下的中小型券商,华龙证券营业构造仍以传统营业为主,“靠天食饭”特征明显,传统经纪营业收进占比从2019年的21.02%提拔至2022年上半年的43.04%。但是目前华龙证券的证券经纪营业佣金率仍普及高于行业均匀程度,将来主营营业收进面对下滑的风险较大。

同时,在行业集中度不竭进步,合作压力继续加大的情况下,华龙证券在资产治理、另类投资等立异营业、特色营业方面也难以打破,也反映出了目前中小券商的保存窘境。

2.

材料展现,华龙证券最早由甜肃省信任投资公司、兰州市信任投资公司、天水市信任投资公司和白银市信任投资公司所属证券营业部于2001年结合组建,2016韶华龙证券在全国中小企业股份让渡系统正式挂牌。次年,华龙证券第一大股东发作变动,甜肃省国资委以其持有的华龙证券10.24亿股股份做为出资组建甜肃金控,甜肃金控成为华龙证券第一大股东。

展开全文

同年,华龙证券停止IPO辅导存案,正式向A股IPO倡议冲击。2018年8月,华龙证券末行在全国中小企业股份让渡系统挂牌,或为主板IPO做预备。

目前华龙证券设有18家分公司,79家证券营业部,3家子公司,员工总数1766人,属于中小型券商。

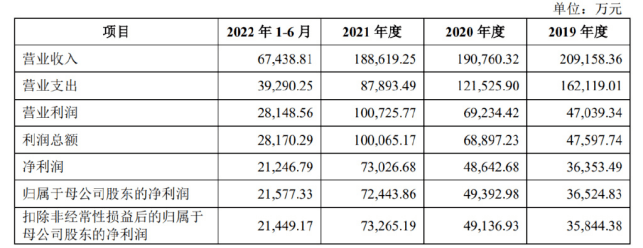

据招股书,2019年-2021年及2022年1-6月,华龙证券实现营业收进别离为20.92亿元、19.08亿元、18.86亿元和6.74亿元,实现净利润别离为3.64亿元、4.86亿元、7.3亿元和2.12亿元。

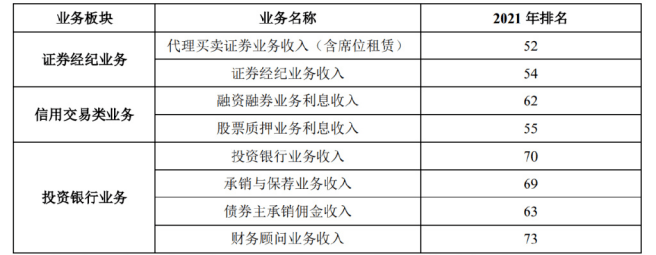

从证券业协会披露的各项营业排名来看,在目前全国140家券商中,华龙证券排名均在中间位置,此中证券经纪营业收进排名在52位,排名最为靠前。

从公司收进构造来看,传统经纪营业是公司收进奉献更高的板块,不外因为其佣金率普及高于行业均匀程度,将来面对叫大幅度的下滑的可能性较大。

陈述期内,华龙证券证券经纪营业分部收进别离为4.40亿元、6.03亿元、6.40亿元和2.90亿元,占总营业收进的比例别离为21.02%、31.61%、33.92%和43.04%,呈逐年进步之势。

近几年来,我国A股市场成交额创出新高,使得整体证券公司经纪营业收进扩展,但是行业合作也日趋猛烈,交易佣金手续费率也随之不竭下降。

据统计,2019年度-2021年度市场均匀佣金费率别离为0.349、0.326和0.305,而华龙证券经纪营业佣金费率别离为0.61、0.58、0.55和 0.55,尚远高于行业均匀程度。

公司在招股书中称,那次要因为公司经纪营业客户集中于甜肃省内,而省内佣金率较高,且公司客户以小我为主,小我关于佣金率灵敏性不高。但那同时也意味着将来公司交易佣金费率下降空间较大,可能面对较大下滑压力。

此外还有个原因就是,在甜肃地域同业合作者不算多,故其也能庇护高佣金程度。

3.

除了经纪营业之外,华龙证券自营营业和信誉交易营业营收占比相对较高,2019-2021年,自营营业占比别离到达了24.9%、26.03%和29.43%,信誉交易营业占比别离为13.61%、15.88%和16.21%。而投资银行营业占比别离仅为5.75%、6.66%、6.12%,对公司营收奉献偏低。

此外,华龙证券的资产治理营业则呈吃亏形态,资产规模继续萎缩,对公司功绩有所挈累。

遭到2018年《资管新规》“往通道、往嵌套”的影响,截至2022年6月末,华龙证券资产治理总部治理的资产治理方案共计23只,受托资产治理资金规模67.6亿元,较2019岁尾的34只产物合计341亿元的规模已大幅缩减。陈述期各期,公司资产治理营业分部营收别离为-7708.48万元、-2048.36万元、7217.98万元和-369.04万元,呈吃亏形态。

华龙证券最为闻名的事务除往融资百亿外,就当数继续数年的蓝山科技事务。

根据公开信息,2020 年 4 月,蓝山科技提交公开发行并在精选层挂牌申请后,被发现财政数据、运营形式存在反常。2020 年 11 月,蓝山科技因涉嫌信披违规遭到证监会查询拜访。

同年 8 月,华龙证券做为蓝山科技的主做市商,同样被证监会立案查询拜访。对应地,华龙证券在此期间担任保荐人的发行工做全数被中行,涉及范畴包罗普爱医疗 IPO 进度等。

证监会发布通知布告称,经查,华龙证券存在投资银行类营业内部掌握不完美,内掌握度系统不健全、落实不到位、内控组织架构紊乱,清廉从业风险防控机造不完美及防控不到位等问题。

除此以外,华龙证券在保荐兰州庄园牧场申请 IPO 过程中,对公司董事长受贿事项未停止核查,同样被证监会予以出具警示函,同时评级从 BBB 级降为 B 级(中国证监会根据券商风险治理才能对其停止的品级分类,更高为 AAA,更低为 E)。

正因如斯,在 IPO 活泼的当下,华龙证券的投资银行收进同样不温不火。

据财报,华龙证券 2021 年投资银行营业收进为 1.12 亿元,同比下降 10.81%。比照证券行业投行营业同比增长 4.3%,收进到达 699.52 亿元,华龙证券同样差了一大截。

根据方案,此次华龙证券拟公开发行新股不超越20亿股,募集资金在扣除发行费用后将全数用于增加公司本钱金及填补公司营运资金,扩展相关营业。

(以上内容与灯塔前言立场无关,相关内容不合错误列位读者构成任何投资定见,据此操做,风险自担。股市有风险,投资需隆重。)