拥有20年投资履历的宿将,在年关前后的反弹行情中,创下了净值回撤的纪录。

“粉丝规模”超50亿元的百亿私募投资总监,在过往一年中几度逃逐热点却最末踏空。

没错,那就是部门百亿私募治理人过往一年的写照:

行情的改变正在粉饰他们身上的光环,勤奋的总结有时也不克不及挽救回落的净值曲线。

冠军魔咒效应也好,战略失灵也罢,资深私募投资人碰着的逆风,老是非分特别让人不测,也非分特别惹人慨叹。

那事实是什么情状?

为什么过往一年成了很多机构的“滑铁卢”?

“生长宿将”战略“失效”?

2022年是许多生长风气基金司理的“滑铁卢”,盘京投资也不破例。

那是一家在2019年至2021年牛市期间继续功绩标高,持续三年位居百亿私募功绩榜单“最前列”位置的私募机构。

它一度成为基金同业“口口相传”的“仰看”对象:功绩和治理规模“双丰收”。

盘京投资的开创人庄涛拥有20余年股市投资体味,先后担任长江证券自营投资司理、航天科工财政公司投资总监、华商基金投资总监等显要职务。

“奔私”后庄涛的形态,也曾经相当不变。2019年、2020年、2021年庄涛治理的产物年度收益别离为67.17%、78.08%、24.11%,均摆列在同业前列。

即便在“乌云密布”的2018年,庄涛产物固然一度负收益,但仍然跑赢沪深300指数13个点。

然而,对生长股情有独钟的庄涛,在2022年大幅度跑输。

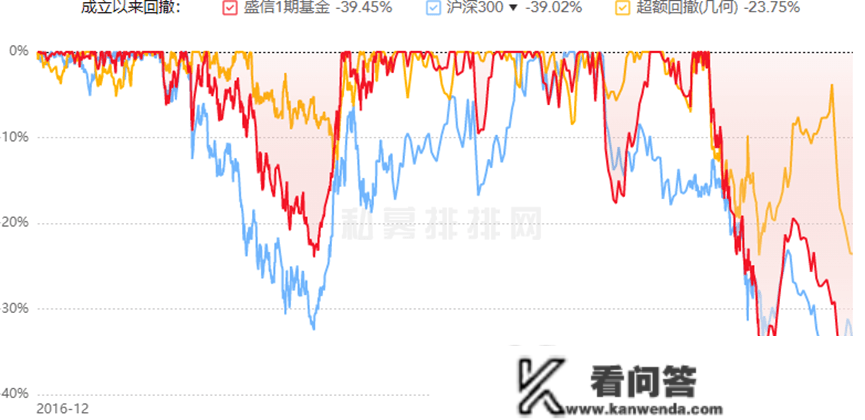

截至12月23日,庄涛治理的“盛信1期”2022年收益为超越-30%,跑输同期沪深300达14个点。

展开全文

更让人食惊的是:上述产物在2022年,两度刷新汗青更大回撤纪录(最凶猛时接近40%)。

而此前该产物的回撤纪录是2019年1月——A股指数型牛市前夕,回撤值也不外是24%。

另一个让人难以理解的情状是,对庄涛的上述产物,在2022年岁末又再度向下刷新回撤。如许的表示也同样让人非常不测。

2022年内庄涛也曾数次面临持有人阐明原委,此中比力常见的阐明是,相关产物重仓的生长股,不管根本面若何、估值若何,都被市场严峻“放弃”。

“抱团股冠军”踏空?

除了“投资手风不顺”的庄涛,另一个名城石锋资产的老牌私募机构,也在履历“困难时刻”。

2020年,石锋资产从一寡私募中脱颖而出,它们昔时以126%的收益率拿下冠军,并晋升百亿私募阵营。

石锋资产开创人是崔红建,曾任安然保险资管股票投资部投资总监。

勇夺冠军之际,那家上海私募普遍在渠道募资,各路投资者冲着其冠军名号踊跃跟投。

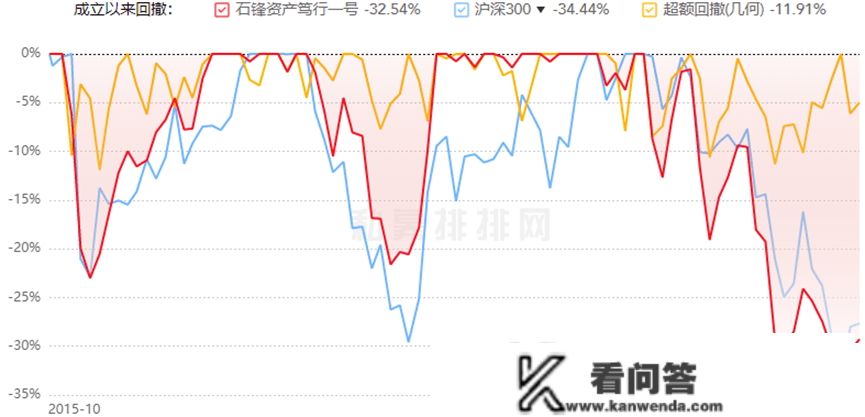

然而,好景不长。2021年一季度——A股机构抱团股突然解崩,资金离场,石锋资产的代表产物,昔时头三个月就跌超22个百分点。

那些在净值高点慕名申购的投资者,很为难的发现,买进没几个月就被“套牢”了。

之后,石锋资产旋即降低仓位,新产物权益仓位降至2成停止“弥补”。

不外,让人不测的是,到了2022年一季度,石锋资产旗下的部门产物再次呈现大幅回撤。

并且,此次的回撤幅度愈加惊人,间接刷新了产物2015年成立以来更大回撤纪录。并且不行一次!

据私募排排网,2022年10月31日崔红建治理的部门产物再次刷新更大回撤值,到达33%(下图)。

不测还在陆续,陪伴着岁暮A股和港股大幅反弹,但崔红建的产物却令人骇怪的几乎没有太多的受益。

下跌有份,上涨无份,如许奇葩的情状,假设不是重仓品种表示过于“吊诡”,那么就只要“大跌后平仓踏空”能够阐了然。

人气投资总监择时跑输?

表示斗转的私募机构还有冲积资产的陈忠。

做为业内颇受人存眷的“实战派”私募基金司理,陈忠曾经在昔时“跳槽”中,吸引了50亿的客户资产跟从,足见其的市场号召力。

陈忠转战冲积资产仅半年,旗下基金净值翻倍,一举拿下2021年私募冠军,治理规模打破百亿,成为名副其实的私募“火箭筒”。

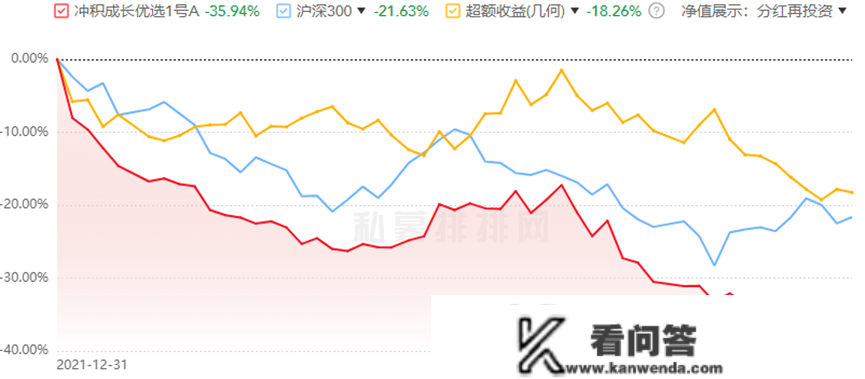

可惜的是,2022年陈忠的“冠军光环”始末黯然,他的产物净值一路下滑,到了年末全年跌幅到达36个点,显著跑输沪深300指数。

外表上,那似乎是有一个“冠军魔咒”,但认真复盘后,资事堂却发现,情状没有那么简单。

回忆操做轨迹能够发现,陈忠在往年操做并没有“固守一隅”,相反是极为勤奋的“变来变往”——只不外,此次市场好运没有再那么喜爱那位交易型选手。

以2022年3月分为例——其时A股遭遇超预期下跌,逆回购成为上述产物的头号设置装备摆设资产,到达42%。而其时股票仓位仅有两成,此中房地产是头号行业设置装备摆设,其次是医药生物和传媒互联网。

到了6月末——其时A股完成了一轮反弹,陈忠产物的股票仓位到达55%,前三大设置装备摆设行业为电力设备、有色金属和电子,整个投资组合并未见到逆回购的踪迹。

逆回购的“若隐若现”,叠加股票行业的“变来变往”,在本年9月份再次呈现。

9月月报信息展现:陈忠产物股票仓位降至四成,另有四成“活动性治理”——货币基金(占比22%)、逆回购(20%);股票重仓行业再次切换,前三个为通信、公用事业、家用电器。

到了11月,A股大幅反弹,陈忠呈现“逃涨”的情状。

10月末冲积资产股票仓位(以往年9月成立产物为例)仅有三成,净值在0.9元之下。

11月末上述产物的股票仓位上升至45%,环比增加了15个点。此中,陈忠大幅调高了房地产股票的设置装备摆设比例,从10月末的5%升至11月末的21%。

同时陈忠在11月还在大金融板块停止“逃涨”,别离持有7个点的银行股和5个点的券商保险股。

然而,上述的仓位“腾挪”并未对净值有任何搀扶帮助,相关产物的净值曲线表示出踏空了市场。

难受但必需过的“考验期”

上述的出名私募基金司理,过往一年碰着的问题八门五花,成果却高度一致。

曾经亮眼的功绩,似乎不那么亮眼了;曾经大杀四方的投资战略,也不那么灵验了。

从投资法例上说,每一种投资风气城市有它特殊不合适的市场阶段,无论主看仍是量化,都无制止。

那可能是为什么,投资资管产物必需承袭必然的分离度的原因。

但从另一个角度说,中国的私募机构在享有和全球同业同样的高费率安放时,确实也有义务尽快完成投资办法的深思和调整,同时和投资者坦诚、良性的沟通。

而投资者,也能够掌握此次考验期,审慎、系统的看察所投资的机构,并进而做出理性的决策。