基金圈的“冠军魔咒”由来已久,前一年功绩出寡的基金,可能会因为市场风气改变等原因遭遇滑铁卢。那我们反过来想,每年买往年的倒数前10,会有如何的表示呢?

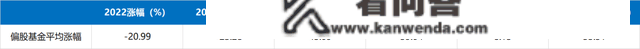

2018年到2022年,有完全功绩的偏股混合基金均匀涨幅到达53.51%(A/C份额分隔),历年表示如下:

数据来源:同花顺iFind

下面我们来看下,2019年到2022年,每年岁首年月买进上一年10只倒数的基金,功绩若何,能否跑赢昔时均匀值。

2018年到2019年,极致的反弹

起首是2018年,那一年中,外有毛衣站,内有资管新规,资金收紧,股市反常暗澹,最惨的10只基金均匀吃亏超40%。

不外,假设在那一年买进10只垫底基金,2019年均匀收益到达56.76%,而且各只基金均有不错收益。更高为海富通中小盘,到达75.25%,更低的南华瑞盈,也有45.6%,跑赢昔时均匀。

展开全文

从此持仓来看,那些基金多是2018年重仓电子和电力设备、医药等行业,那些行业2018年跌幅惨烈,但良多都在2019年大幅反弹。电子行业涨幅高达73.76%,31个申万一级行业中排名第一。

而2018年排名前十的基金,2019年均匀收益只要12.86%,更高的一只收益不超40%,其余均在20%以下。

Bo姐不由想起那句话,想在熊市中躲过大跌的人,往往也会错过牛市的大将。

一边是铁索连船,横渡江海;另一边是刀口舔血,大起大落。两者无谓凹凸,只看你想要那种稳稳的幸福,仍是喜好体验极致的心跳。

2019年到2020年:风气延续,“弱”者恒“弱”

2020年,大厦三年的第一年。站在2020年的开头,你想不到那一年股市有多疯狂,就像你无法意料接下来三年的种种魔幻。

席卷全球的新冠疫情带来了难以承担的经济缺失,而为了挽救经济,列国央行开启“全球大放水”。

自2020年2月以来的25个月中,据美财务部及美联储网站公布的数据统计发现,美国在此期间总计公布印钞放水了34万亿美圆。

货币的众多,鞭策着科技股从市盈率走向市梦率,纳斯达克100指数2020一年涨幅高达47.58%。

叠加新能源等行业的大发作,国内科技行业也同样疯狂,31个申万一级行业,7个涨幅超40%,前三的指数接近翻倍。

只是,那一片火树银花中,2019年涨幅较低的基金,在2020年也没有太多起色,均匀收益仅有16.92%。

2020年的大战中,新能源、消费、军工和医药等行业领章,但那些基金往往是规划涨幅较低以至吃亏的银行等,拉低了收益。

比拟2018年垫底的基金,2019年的那一批在第二年的分化要大的多。

有的是及时调整标的目的,拥抱新能源,在2020年到2021年赚得盆满钵满,也在2022年吃亏30%以上;

有的是坚守初心,照旧每年平平是实,而坚守初心的代价往往是基金份额大幅缩水。关于确实做到了不错的绝对收益的基金来说,如许的成果仍是有些挖苦。

2020到2021年:绝对负收益“王者”

大水漫灌,带来了股市的高估值,充盈了股民的钱包。但与之相伴的,是通胀的高企。

那一年,新能源陆续起舞,医药和消费跌落神坛,有色和煤炭等周期股初露矛头。

假设买进2020年功绩垫底的10只基金,2021年仍然是难有起色。

那里面,大成绝对收益混合绝对是坑死人不偿命。

Bo姐看了下大成绝对收益混合A的功绩,2016至今2022年,除了2019年赚钱,其他完全年份都是亏钱。他人是绝对收益,那位是绝对负收益,实的看笑了。

数据来源:好买基金网

不外,那些2020年垫底的基金里,也有的在2022年大方异彩——黄海的万家精选混合A。

2020年9月23日,黄海接任该基金,之后重仓煤炭和房地产等行业,在2022年获得35.5%的收益,位列同类第一。

2021年到2022年:基金酿成开盲盒

履历了万马齐喑、百花齐放,2022年成了周期股的独舞。

遗憾的是,2021年垫底的基金,在2022年照旧没有起色。

此中,朴直富邦立异动力混合A的基金司理李昕悦是2021年12月30日接任的,接任以来功绩欠安,但称不上太拉。

此前的两位基金司理是吴昊和李长桥。

有意思的是,附近的时间,李长桥治理的另一只产物朴直富邦科技立异,却获得了80%以上的收益。

同样的基金司理,差不多的时间,同样的立异主题,功绩却冰火两重天,买基金酿成了拆盲盒。

万物皆有周期,再次轮回?

周期股桂林一枝,其他行业都是一地鸡毛。

2022年垫底基金也跌出新高度,倒数第十的基金,跌幅仍然超越了2018年均匀值。

华宝科技前锋C间接实打实的腰斩,从持仓来看,次要原因之一是重仓了2022年最惨的电子行业。

基金司理庄皓亮目前只要两年基金治理体味,并且治理的良多都是指数型产物。

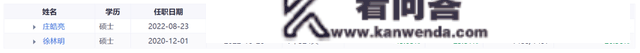

从基金司理任职时间来看,此前是两位基金司理,比庄皓亮更早任职基金司理的徐林明,任职回报43.03%。

徐林明目前仍治理10亿以上的基金。

排名倒数第二的华商远见价值混合C同样履历了基金司理的变更,但并没有太多起色。

二季度重仓食物饮料、电力设备、有色、建筑素材等,三季度重仓食物饮料、有色、房地产和军工等,并没有踩更大的雷,跌成如许,选股是一眼难尽了。

万物轮回,周期股在沉寂了七八年以后再次兴起,但垫底的基金未必会有春天。

本年股市的情形和2018年有些类似,资金面收紧的情状下,集体狂跌,电子行业领跌。

但基金的情形有所差别。

纵看2018年那批基金,良多是受市场风气和行业所累,选股并没有太差。而此次的基金,在没有一个行业跌幅超40%的情状下跌了那么多,可能已经不但是市场的问题了。

优良的基金是类似的,而垫底的基金各有各的奇葩之处,打不外就跑、赶基金司理上架、基金司理拿任职的差别基金对冲、每年不变亏钱。。。

比拟之下,那些证明过本身选股才能的消费、医药和科技选手等,更值得我们相信,胜率更高。

【风险提醒】看点会随市场情况动态改变,仅供参考,不构成投资定见或许诺。市场有风险,投资需隆重。