导语

万科做为中国房地产第一股,其定增方案的历程与市场的反应,不只影响着企业本身开展,同时也反映了市场对房地产行业走势的预判。

◎文 /房玲、易天宇

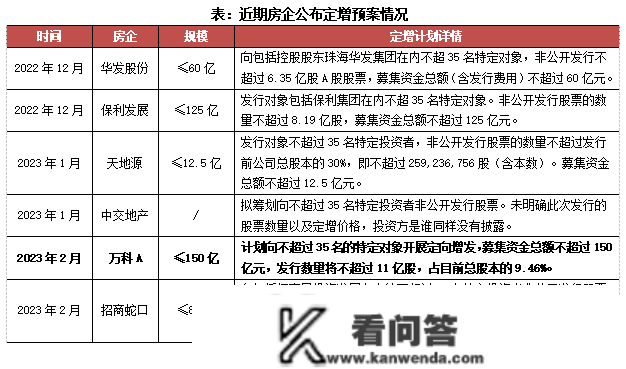

继保利125亿、华发60亿等公布定增议案后,万科也于2023年2月13日抛出了非公开发行A股股票预案,方案向不超越35名特定对象开展定向增发,募集资金总额不超越150亿元。若本次万科定增方案可以顺利停止,将会是 A股房企更大规模的定增案。

但值得重视的是,关于此次万科定增的订价方面,也成为了市场上量疑的焦点。万科做为中国房地产第一股,鉴于其行业地位及影响力,其定增方案的历程与市场的反应,不只影响着企业本身开展,同时也反映了市场对房地产行业走势的预判。

01

定增摊薄原有股东利益

发行价格“破净”引争议

围绕近期房契的定向增发海潮,市场上的次要量疑:一是在于定向增发自己会 摊薄不克不及参与此次定增的原有股东权益,包罗投票权和未分配利润;二是在于 部门房企是以“破净”价格抉择增发。

从万科、保利、华发的方案发行股份与总股本的占比情状来看,华发方案定增发行的股份数占发行前总股本的占比更高,到达了近30%, 而万科因为其总股本规模较大,但该占比也到达了9.5%。

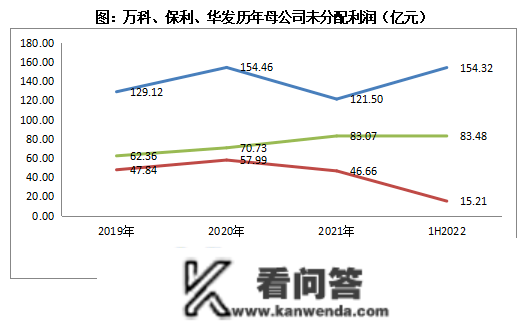

固然三间企业都发布了将来股东分红回报的规划陈述,如将来三年,万科方案每年以现金体例分配的利润很多于昔时实现的可分配利润的30%。但因为中小股东持有股份被稀释,其利益仍会被摊薄。2022年上半年万科A股母公司的 未分配利润为154.32亿元,较期初增长了27%,是三家房其中规模更高的。而万科在定增预案中提到“本次发行前的滚存未分配利润由本次发行完成后的新老股东根据发行后的股份比例共享。”而那关于原中小股东而言,存在着必然的缺失。

展开全文

此外从发行价格来看,据《上市公司证券发行治理办法》中对非公开发行股票的规定,1)发行价格应不低于订价基准日前20个交易日公司股票均价的80%。2)发行的股份自觉行完毕之日起,6个月内不得让渡;控股股东、现实掌握人及其掌握的企业认购的股份,18个月内不得让渡。那两条条目的呈现次要是为了避免潜在的利益输送现象。假设以过低的价格发行,特定对象在锁按期后还能以抛售股份实现套利。

比照近期三笔方案定增规模较大的华发、保利及万科预案中的发行价格,能够看到华发及保利均在《治理办法》规定的“不低于订价基准日前20个交易日公司股票均价的80%”的根底上,加上了“且不低于发行前公司比来一期末经审计的回属于母公司通俗股股东的每股净资产”,而 万科的发行价格没有此项包管,次要原因在于万科股价已处于“破净”形态。

根据万科预案,万科方案募集资金总额不超150亿元,发行数量不超越11亿股来计算,万科方案定增的 发行价格约13.64元/股,预案发布前一交易日(2023年2月10日)的收盘价为17.67元/股,当前的每股净资产为20.73元/股,相较于前一交易日的收盘价折让了22.8%。

02

定投项目收益率普及偏低

但能加快资金收受接管

从三间企业关于募集资金的利用用处上来看, 万科用于填补活动资金的占比更高,到达了上限的30%,而华发股份也到达了25%,仅保利为12%。填补活动资金占比高固然预示着那笔资金投进短时间无法创造收益,但同时也为企业增加了平安边际,为行业苏醒后的一般运营做好预备。

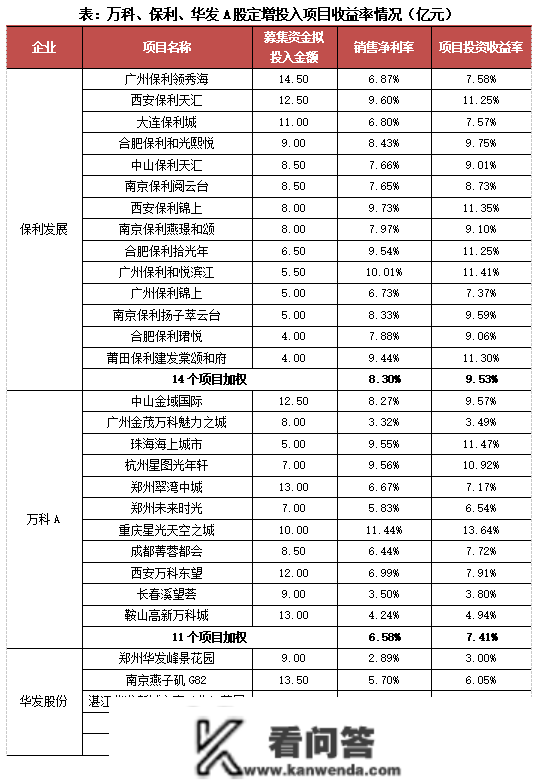

除此之外,三间企业也都别离公布了定增投进项目标销售净利率和项目投资收益率,通过计算整体项目标加权均匀,能够发现定增项目整体收益率较低。此中保利开展14个项目标销售净利率为8.3%,项目投资收益率为9.53%; 万科为6.58%、7.41%;华发为6.35%、6.76%。而根据2022年三季度季报,保利、万科、华发前三季度的净利润率别离为 12.07%、8.07%及8.21%,存在较大差距。

固然定增投进项目收益率较低,但通过定增募资仍具有积极意义。因为那类项目需要前期沉淀资金滚动开发,投进时间一般较长,通过定增募资投进部门募集资金,能够加快资金收受接管,不失为一种改进现金流的办法。

03

低价定增面对窘境

“活下往”远比“活得好”更重要

事实上,除了万科外,近期也有多家房企以“破净”价格增发的先例,如碧桂园于2022年内三次配售。2022年7月碧桂园曾以每股3.25港元的价格,折价12.63%配售8.7亿股新股;2022年11月,又以每股2.68港元的价格,配售14.63亿股新股,配售价折让幅度为18%。尔后2022年12月,碧桂园再以配股股价每股2.7港元,配股17.8亿股,较前一日收盘价折让14.8%,而碧桂园2022年中的每股净资产为8.5277港元。

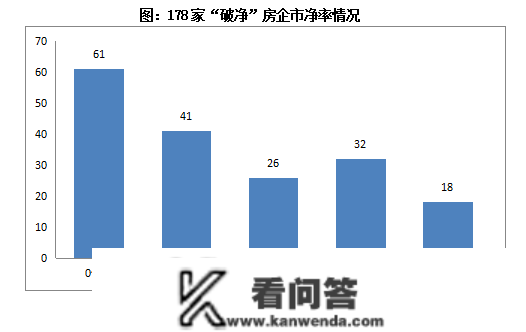

据统计,截行至2023年2月17日港股和A股250家房地产上市企业中,当日收盘价低于每股净资产,即处于“破净”形态的房契 多达178家,占比到达了71%。此外从“破净”房企的市净率情状来看, 有61家房企的市净率小于0.2,占比到达了34%;市净率处于0.2到0.4之间的也多达41家,占比23%。可见,当前大大都的上市房企都处于“破净”形态,从侧面也反映出了当前投资者对房地产行业及公司的自信心低迷,从而在股价上间接表现。

由此来看,当前上市房企若要定向增发,势需要面临当前股价过低的窘境。若抉择不低于每股净资产的价格发行, 过高的发行价格会“劝退”潜在投资者,增加企业融资的难度。而若抉择以 “破净”价格增发,则会形成每 股净资产降低,对当前股价陆续产生倒霉影响,降低将来股权再融资的空间,同时也会摊薄已有股东的资产总额。如截行2023年2月17日碧桂园的股价已跌至2.55港元;而万科自2022年12月初提出增发股票方案,也遭到了摩根大通的屡次减持。但关于当前的房契而言,显然抉择“活下往”愈加重要,才气在将来“活得好”。

整体来看 , 近期企业的定增方案若能胜利发行,从企业面来看,短期可以扩展所有者权益,降低欠债率,增加企业的平安边际。部门出险企业还可以通过定增体例将一部门债权人转化为投资者,以债转股形式相对减轻和部门化解债务压力。但需要警惕的是,目前销售市场仍未有起色,定增投进项目标收益率普及处于较低程度,且部门房企用于填补活动资金的占比力高,固然能增加平安边际,加快资金收受接管,但实在开展空间有限。除此之外,低位定增对原有股东的权益形成的损害较大,大规模的低价定增会影响上市企业的市场声誉与形象,股价的下跌也会形成股权再融资的空间减小。

排版 |土木

更多看点研报

行业透视

15城房价末结“三连降”,但量价“过热”恐尚早

销售有所回温,企业若何打造热销项目

节后市场热意来袭,哪些项目在热销

市场月报

逢春节首月新房平平二手略好,地盘成交低位庇护

12月楼市供求小翘尾收官,地市规模冲高但热度仍低

11月赐与增加而成交再降14%,京杭等个别地市回温

专题研报

2022年量贬价稳类城市周期特征与中持久前景研判

典型地盘财务窘境城市特征及其楼市破局切磋

中国房地产需求规模前景及3000县市分化格局探析

本文版权回 克而瑞研究中心所有 未经受权请勿转载

以上代表克而瑞研究中心团队看点,仅供参考

转载说明出处 : 克而瑞地产研究(cricyjzx)多谢共同