信誉卡开通了那项功用后,我多掏了三万块!多家银行纷繁下线那项营业……

此中,有消费者称,本身没有操做账单分期,突然收到短信,提醒分6期,还要交手续费。

近期,银行纷繁对信誉卡主动分期营业停止了调整。调整包罗哪些方面?消费者如何制止踩“坑”?监管部分对此有哪些行动来标准?

银行调整“主动分期”营业

图片截取自建立银行官方网站

展开全文

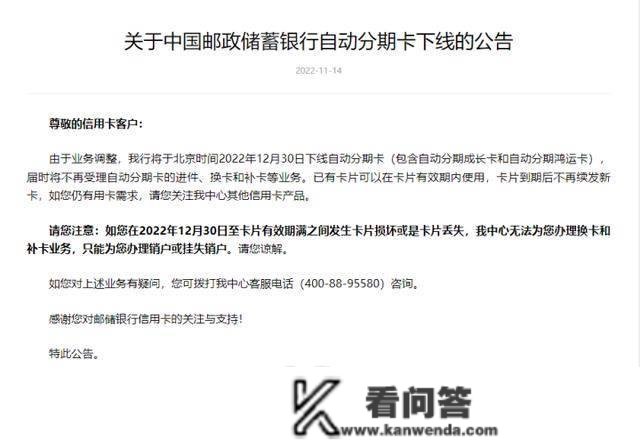

图片截取自邮储银行官方网站

除了下线“主动分期”营业,多家银行也对信誉卡“分期手续费”停止了改名。

图片截取自建立银行官方网站

还有中信银行、农业银行、邮储银行、招商银行等纷繁将分期手续费调整为分期利钱。

“被分期”现象不足为奇

一是包罗国有银行和股份造银行在内的大都银行曾推出具有主动分期功用的信誉卡,任何消费便会默认分期形态,并且期数不异;

二是账单主动分期,持卡人一次性申请签约绑定,以后无需每次申请账单分期营业,只要每期的账单刷卡消费到达约定金额,便会主动分期,分为3期、6期、9期、12期、24期不等;

曲到收到账单,方密斯才发现那是一个“坑”,账单到达几百元就主动分期,分期的年化利率高达8%多。

“固然并没有因而付出额外的费用,但本就没有需要做分期,本身却每个月要顾虑着还那笔钱,担忧万一遗忘还款还会影响信誉。”

图片由受访者供给

监管部分进一步标准信誉卡营业开展

根据中国银保监会消费者权益庇护局发布的《关于2022年第二季度银行业消费赞扬情状的传递》,2022年第二季度,涉及信誉卡营业赞扬39687件,占赞扬总量的48.6%。在信誉卡营业赞扬中,主动分期营业成为了“重灾区”之一。

针对信誉卡分期营业,通知要求,银行业金融机构应当严厉标准信誉卡分期营业治理。为客户打点分期营业应当设置事前独立申请、审批等环节,以简明易懂体例足够披露分期营业性量、打点法式、潜在风险和违约责任等,并由客户通过具有法令效劳的体例确认晓得。应当与客户就每笔分期营业零丁签定合同(协议),不得与其他信誉卡营业合同(协议)混淆或者绑缚签定。