你要不要提早还贷,次要取决于你本身是什么情状,要详细阐发。

在你第一次买房贷款的时候就要明白一件工作: 房贷是你那辈子能合法从银行借贷到的成本更低的持久资金。

凡是情状下,你借钱的期限越短,资金成本就越低。就像存款一样,一年期利率2.5%,三年期3%,所以你借钱的时候,借长钱的成本是更高的,但那里有个破例,就是超短期过桥贷款(凡是年化利率十分高)。

如许一看,你是不是觉得5%摆布的住房贷款利率也并非很高?那个贷款的期限长达25年摆布。

是啊,我凭本领借的钱,凭什么要提早还?

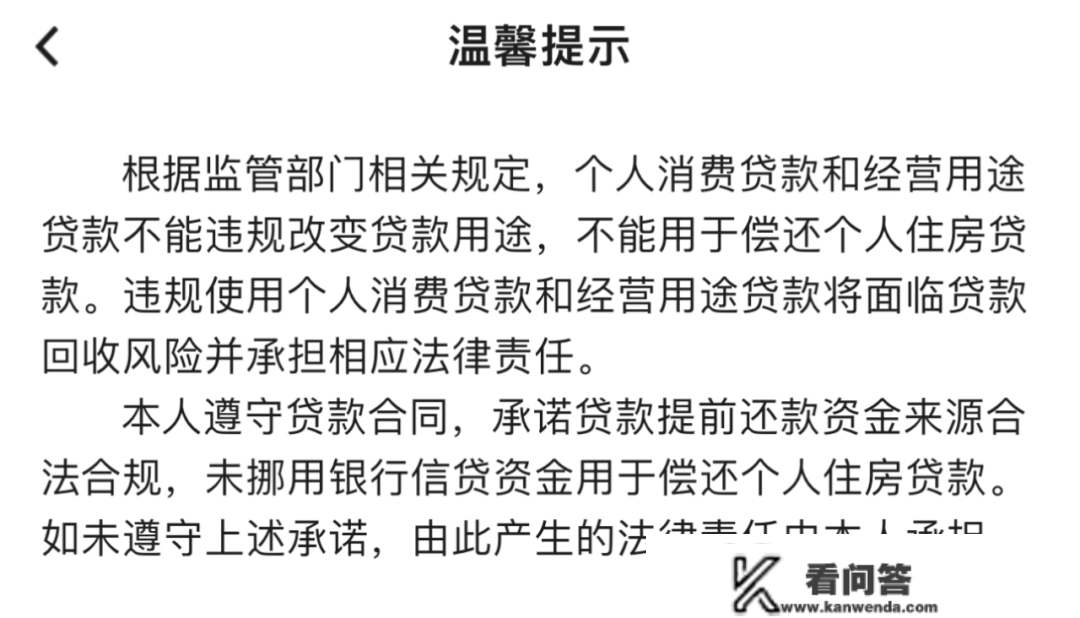

那里呈现了一个改变:那两年有银行起头发利率低到3%~3.5%摆布的消费贷和运营贷,我目前传闻到更低利率的版本以至低到了2.9%!重视,那都是违规的,我那里仅仅是描述一下。

问题是,消费贷一般期限都很短,3年摆布,有的要求每年还本付息一次,有的要求每年只付利钱,然后还表示你后面到期了能再续。消费贷颠末几次截断,用处就无法逃踪了。

至于运营贷,就是更灰色的地带了,期限更长,利率也更低。好比如今有一笔10年期限3.5%利率的运营贷和一笔25年期的5%利率的房贷摆在你面前,你怎么选?

那种长短期限贷款的利率错配,其实是隐含风险的,类似债券市场的素质,就是借短买长。

那里你要明白第二件事: 你那辈子是不是只要那一套房子,你未来要不要换房子?

那么既然要换房子,假定为了满五独一,你持有房子5年,那5年的利率成本,重要吗?在房价上升期,那种资金成本被各人完全无视了,因为3倍杠杆之下,利钱都是个屁。问题是如今房子不涨了,理财的回报也降低了,猛然发现,本身还背着一个几百万的每年5%的成本的资金。

有一个理论是,假设你持久资金的年化回报能超越房贷,那就没需要提早还。但大部门人风险偏好很低,要逃求5%以上的持久年化回报,必然要在颠簸率更大的权益资产上押注更多的比例,不然风险抵偿不敷。好比关于我爸妈来说,他们完全不敢买R2以上的理财,只要每年能拿到3.5%以上的收益,就很高兴,那么他们当然期看早点把5%的资金成本甩掉。

但假设你还在事业上升期,第一套上车盘,5年后敏捷置换,那么那个资金成本不消在意。不外你在换房子的时候会碰着一个问题:次房次贷政策下,你的第二套房子,首付会变得很高,最初在中介的引导下,你可能走上了运营贷的道路。

你晓得那是运营贷,银行也晓得那是运营贷,你晓得银行晓得你晓得运营贷,银行也晓得你晓得银行晓得你晓得是运营贷,各人心照不宣了。

但房贷关于银行而言是更好的资产(没有比房贷更好的优良资产了,每个月按期定额打钱),把运营贷穿透到底层发现是房贷,反而可能会降低坏账率。当然那个结论不合错误啊,就是那么一说,违规套运营贷必定是不可的。

最初你需要明白的是你本身的投资才能: 假设不提早还贷,你有掌握持久拿到超越房贷利率的收益吗?

大部门人做不到那个收益,整个世界持久低利率是趋向,大部门人没有权益投资才能,所以大部门人抉择提早还贷是对的,因为对将来预期收进也很悲看,所以人本能会抉择降低欠债,增加储蓄。

新闻看到的是居民储蓄率十几万亿立异高,明眼人一看就是 居民部分整体资产欠债表的衰退。能处理的最素质办法就是开展经济,搞好消费,进步各人的收进。多讲一句,将来的类通缩风险十分大,我隐约有点担忧本年的市场,不管是债券市场仍是股票市场。

(一家之言,纷歧定对,仅供参考,不做为投资根据)