2022年岁暮,信任行业迎来重磅新规,新的信任营业分类通知正式收罗定见。

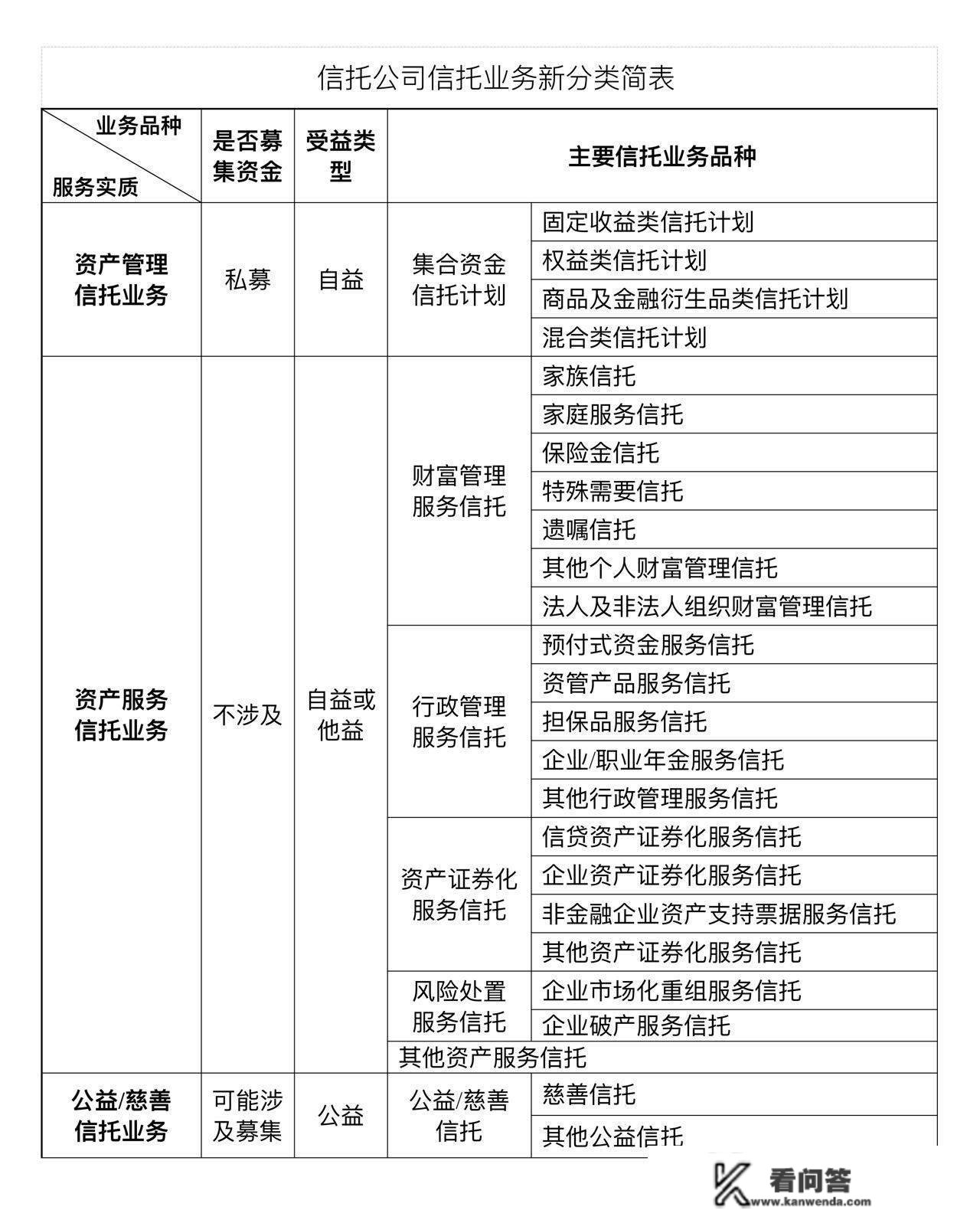

2022年12月30日,银保监会发布《关于标准信任公司信任营业分类有关事项的通知(收罗定见稿)》(下称《收罗定见稿》),以信任目标、信任成立体例、信任财富治理内容做为分类维度,将信任营业分为资产治理信任、资产办事信任、公益/慈悲信任三大类,共计25个品种,并对存量营业整改设置了3年过渡期。银保监会有关部分负责人答记者问时回应了存量融资类信任整改安放等热点问题。

在业内看来,新的营业分类办法全面临接资管新规,契合行业开展要乞降趋向,监管套利现象将得到有效改进。

三大类25个品种,资产治理信任限制在聚集资金信任方案

事实上,早在2022年2月就有动静称,监管部分正在酝酿推进新一轮信任营业分类变革。往年4月,就有部门信任机构陆续收到关于新营业分类的收罗定见文件,9月银保监会又召集部门机构举行了座谈会,10月更新文件后要求部门信任公司根据新的分类办法填报数据。比拟此前机构收到的版本,最新的《收罗定见稿》发作了很多细微改变。北方信任立异开展部总司理王栋琳对第一财经记者表达,此次文件比拟10月增加了2项营业类别,调整了财产治理营业挨次,对资产办事信任停止精准释疑,对过渡期停止了调整等。

自2018年资管新规出台后,资金信任、办事信任、公益信任(下称“旧三大类”)逐步成为支流信任分类框架。在现行分类框架下,业内对信任别离根据信任财富来源(聚集、单一、治理财富)和功用「主动治理(融资类、投资类)、事务治理」停止划分,资金信任则进一步根据运用体例(贷款、交易性金融资产投资、持久股权投资等)和投向(根底财产、房地产、证券等)划分,中国信任业协会按期公布的季度数据也依此列示。

银保监会负责人指出,现行信任营业分类系统已运行多年,与信任营业理论已不完全适应,存在分类维度多元、营业鸿沟不清、角色定位抵触和办事内涵模糊等问题。

以资金信任的详细分类为例,此前中国信任业协会发布的《中国信任业开展陈述(2020~2021)》就曾指出,固定收益类资金信任包罗非标债权和原则化债权,笼统分为固定收益资金信任无法反映资金信任的风险差别。而从受托人供给的办事和角色来看,资金信任营业还应区分为主动治理型和被动治理型资金信任营业等。

此次,《收罗定见稿》明白了信任营业分类原则和详细要求,信任公司应当以信任目标、信任成立体例、信任财富治理内容做为分类维度,将信任营业分为资产治理信任、资产办事信任、公益/慈悲信任三大类,下设共计25个信任品种。

详细来看,资产治理信任,根据资管新规,按投资性量差别分为4个营业品种,包罗固定收益类信任方案、权益类信任方案、商品及金融衍生品类信任方案和混合类信任方案;资产办事信任,根据办事详细内容和特征分为财产治理办事信任、行政治理办事信任、资产证券化办事信任、风险处置办事信任、经监管部分承认的其他资产办事信任等5小类,共19个营业品种;公益/慈悲信任,根据信任目标差别,分为慈悲信任和其他公益信任2个营业品种。

展开全文

(材料来源:银保监会)

王栋琳对记者表达,此次通知比拟10月增加了2项营业(子)类别,对资产办事信任做出精准释疑,同时调整了财产治理营业挨次,过渡期也从5年缩短至3年。好比,《收罗定见稿》在“资产办事信任”项下增加“其他资产办事信任”类别,将“财产治理信任”下“企业及其他组织财产治理信任”改为“法人及不法人组织财产治理信任”等,别的对部门营业合规要求的表述也有细微改变。

值得重视的是,新规明白了资产治理信任仅指聚集资金信任方案,单一资金信任未纳进资产治理信任范围。银保监会负责人表达,所谓的单一资产治理信任本色是专户理财,根据营业本色应当回进资产办事信任中的财产治理信任,而不是资产治理信任。金融监管研究院院长孙海波认为,那一点核心是强调资产治理类信任不得供给通道办事,强化信任公司的受托治理职责。

《收罗定见稿》强调,资产治理信任应该有效防控期限错配风险和投资集中度风险,实行净值化治理,加强信息披露,对峙突破刚兑,在卖者尽责的根底上实现买者自傲,主动防控影子银行风险。那一说法也是较4月初稿新增的要求。

融资类、通道类营业继续压降,非标何往何从?

《收罗定见稿》明白了新的分类根据,即根据《中华人民共和国信任法》《中华人民共和国银行业监视治理法》和《关于标准金融机构资产治理营业的批示定见》(资管新规)草拟。

在业内看来,新的分类体例最凸起的特征是全面临接资管新规,明白划分了资产治理信任与资产办事信任的边界。《收罗定见稿》明白,资产治理信任是信任公司根据信任法令关系为信任产物投资者供给投资和治理金融办事的自益信任,属于私募资产治理产物,适用资管新规;资产办事信任是指信任公司根据信任法令关系、承受拜托人拜托并根据拜托人需求为其量身定造财产规划和代际传承、托管、破产隔离和风险处置等专业信任办事,不涉及向投资者募集资金的行为,不适用资管新规。

固然二者与传统资金信任、办事信任有较大堆叠,但旧分类框架下的产物类别在新三大类中均未呈现,出格近几年监管继续推进的“两压一降”,新规下此类营业“消逝”,但其实不意味着整改标的目的改动。银保监会负责人表达,为加强风险防控,促进信任公司回回本源,《收罗定见稿》明白对峙压降影子银行风险凸起的融资类营业,信任公司根据前期既定工做要求陆续落实。

王栋琳表达,近几年信任公司严厉根据监管要求停止融资类营业压降,继2020年压降近万亿元规模之后,2021、2022年信任公司陆续压降融资类信任营业,“将来融资类营业估量还会少量开展,次要是在资产治理信任中。”

有券商阐发师也对记者表达,融资类营业原来就属于“两压一降”标的目的,新规下其实被囊括在资产治理信任范畴中。

在合规治理方面,《收罗定见稿》的要求比拟此前更为严厉,进一步强调了分类的“本色重于形式”原则,要求严防操纵信任机造乖巧性变相开展违规营业。

此中针对资产治理信任,新规陆续明白不得开展或参与资金池营业,不得供给躲避监管要求的通道办事;关于资产办事信任,不得为各类违法违规活动供给通道办事,不得主动欠债,原则上不得以受托资金发放信任贷款,同时新增“不得通过财富权信任受益权拆分让渡等体例为拜托人融资需求募集资金(根据金融治理部分发布规定开展的资产证券化营业除外)”要求。

在落实信任公司主体责任方面,《收罗定见稿》也强调,信任公司应当安身受托人定位,以受益人合法利益更大化为目标,比照信任营业新分类要求严厉掌握信任营业鸿沟,不得以治理契约型私募基金形式开展资产治理信任营业,不得以任何形式开展通道营业和非标资金池营业,勇敢压降影子银行风险凸起的融资类信任营业,同时较4月初稿删除了“资产治理信任区别于为融资方创设融资东西并为其募集资金的私募投行办事”,新增“不得以任何形式许诺信任财富不受缺失或许诺更低收益,不得以信任营业形式开展为融资方办事的私募投行营业”。

业界普及存眷的问题是,非标融资能否陆续存在,信任贷款将来的整改标的目的若何。孙海波认为,所谓债权类资产已经包罗了非标融资(即此前融资类信任均在此类别项下)。但在资管新规逻辑下,任何资产治理方案均不克不及间接发放贷款,此次新规也要求“不得以信任营业形式开展为融资方办事的私募投行营业”。孙海波认为,将来若陆续开展信任贷款营业,应该设立严厉的防火墙,增加信息通明度。

王栋琳认为,从监管导历来看,估量将来非标信任营业占比可能会进一步下降,标品信任将成为将来信任转型开展的重要标的目的,并且信任公司开展标品信任要走差别化开展道路。

关于存量整改要求,《收罗定见稿》设置了3年过渡期,过渡期完毕后存在现实困难,仍难以完成整改的,可施行个案处置。信任公司应当连系本身情状,明白时间进度安放,存量待整改营业规模应当严厉掌握在2022年12月31日存量整体规模内并有序压缩递加,避免过渡期完毕时呈现断崖效应。关于契约型私募基金营业,根据严禁新增、存量天然到期体例有序清零;关于其他不契合新规分类要求的信任营业,单设“待整改信任营业”一项,有序施行整改。