在持久投资那件事上,养老+定投能够说是绝佳的组合。定投做为一种积少成多的投资体例,可以搀扶帮助投资者在尽可能削减对当前生活影响的前提下,把资金积存工做平摊在30~40年的工做生活生计中。那么养老+定投,事实怎么做更好?

基金司理 许利明

拥有25年证券从业体味,此中包罗8年公募基金治理体味,首批养老FOF基金司理之一,多年来继续深耕养老投资研究,具备丰富的组合治理体味、超卓的宏看设置装备摆设才能和优良的金融工程功底。

在与投资者沟通时,我常被问到那个问题:“我有一笔钱想买基金,应该定投成基金呢仍是应该一次性买进?” 今天我们就来了一了那个话题~

NO.1

定投的真理事实是什么?

建仓VS定投

假设一小我已经有一笔钱预备买基金,他抉择什么体例完成买进操做,那个过程不是凡是意义上的“定投”,而是一种建仓战略,即分期分批建仓战略。与那个战略对应的还有:一次性建仓战略、CPPI战略、TIPP战略等。哪一种建仓战略更好,其实与投资者的投资目标及其时的市场情况有关。不外,一般来说差别的建仓战略只与投资初期的市场颠簸有关,只要投资周期略微长一些,那些战略之间的差别就十分小了。因而,考虑到简单易行以及交易成本等因素,只要不是在市场显著高位,关于大部门持久投资者来说,一次性建仓就足够了,不需要太多把戏。

消费VS定投

实正意义上的定投是指,从日常消费中专门挤出来一部门钱,专门用来投资。那种定投假设持久对峙下往,积少成多,会到达意想不到的效果。

因而,定投是与立即消费相对应的概念,它是延迟消费的一种体例。我们每小我的日常消费中,有一部门是刚性收入,那部门钱不克不及省,但也有一部门钱是弹性收入,那部门钱有必然伸缩余地。跟着各人收进程度的提拔,刚性收入在每小我消费收入中的占比会越来越低,而弹性收入占比响应提拔,那给我们停止定投供给了可行性。假设我们有效安放弹性收入的构造,节约一部门停止延迟消费,就能够定投了。

展开全文

好的定投:少看+少动

当持久定投成为一种习惯后,我们会发现,固然压缩了一部门当期的消费,但将来却多了一份保障,在急需用钱的时候,那笔投资能够给投资者供给十分好的撑持。当然,既然定投需要持久对峙,那笔钱更好做到两点,即“少看、少动”。

看多了,每小我都难免遭到情感影响,在市场颠簸时做出不睬性的决策,那种情感交易是投资的大敌。少动则是指,不到万不得已,尽量不要随意动用那笔钱,尽量拉长投资周期,能够使投资实正享遭到持久复利的益处。从那两个角度,以养老为目标的定投,可能是实现定投抱负更好的体例。当然假设我们有其他目标,好比十年后积累够一次全球之旅的钱,那也是能够的。

NO.2

定投什么产物更好?

确定好定投目标后,我们还要抉择合适产物来定投。闻名投资家巴菲特说过:“年轻人能够通过定投指数基金,轻松超越大部门专业投资者。”他不只那么说了,还那么做了,他曾经立下遗嘱,要求本身的家人在本身百年之后,把资产中90%的部门投资于指数基金。

那么,在我国,那种情状是不是适用呢?

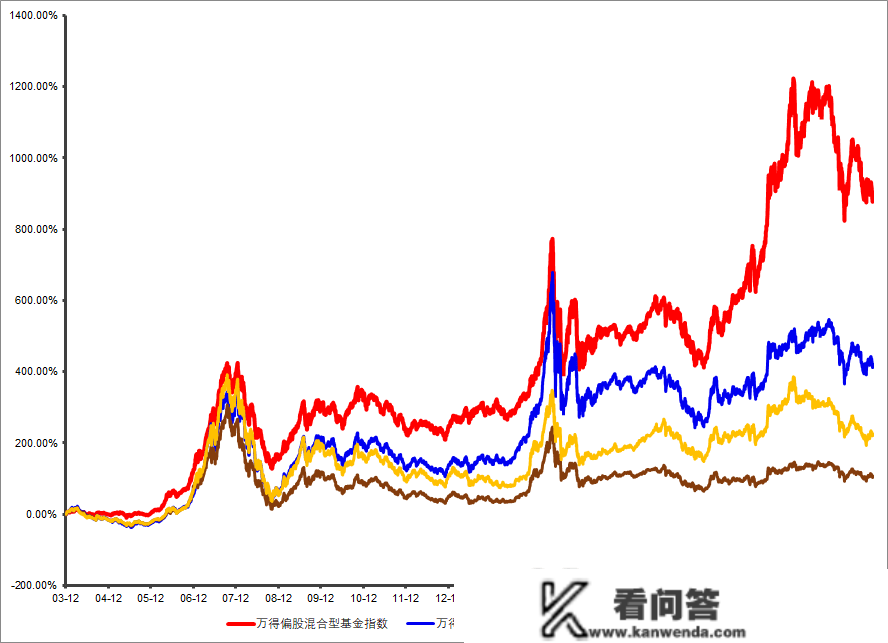

比照上证指数、沪深300、万得全A指数以及万得偏股混合型基金指数自2004年以来的颠簸情状(万得偏股混合型基金指数自2003年12月31日发布):

数据来源:Wind,2003/12/31-2022/12/31,指数汗青功绩不预示将来表示,不代表投资定见。

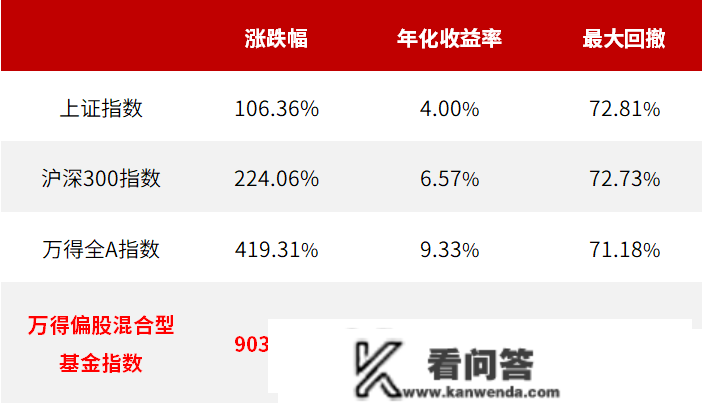

过往18年,各次要宽基指数的收益情状如下:

数据来源:Wind,2003/12/31-2022/12/31,指数汗青功绩不预示将来表示,不代表投资定见。

从上证指数、沪深300、万得全A指数到万得偏股混合型基金指数,收益率是逐步提拔的,颠簸率是逐步下降的。无论是从收益角度,仍是从收益风险比角度,偏股混合型基金指数都显著优于各宽基指数。全体公募基金司理们为持有人创造的超额收益和收益风险比的改进都长短常明显的。那么那种情状会不会持久存在呢?

我小我认为,在将来相当长的时间里,那种情状会继续下往,原因就在于股票指数和偏股型基金指数差别的计算办法决定的。

我国大部门股票指数的构成规则是拔取市值较大的那批股票,而且用市值做为权重来计算均匀值得来的。那就形成两大问题:

一是,素质上,那种计算办法可能会给泡沫最严峻的行业和公司以更高的权重,而当那类行业和公司呈现泡沫分裂现象时,对指数的奉献就成为负向挈累。

二是,一个行业或一家公司假设市值比力大,根本上代表他的盈利才能比力强,而盈利才能最强的公司大部门是在过往一段时间的经济构造里最为受益的行业和公司。而当前以及将来相当长一段时间里,我国将处于明显的经济构造转型期,过往最受益的,将来纷歧定受益。相反,将来最有开展潜力的公司,在市值上纷歧定有明显的表示,因而在计算指数时权重就会被低估。

与那些股票市场指数比拟,偏股混合型基金指数是一个活的指数,它是由全体公募基金司理根据各公司的详细投资价值给出的权重,它更代表将来。只要我国经济构造转型没有最末完成,代表新构造的偏股混合型基金指数超越代表旧构造的股票市场指数就有较大可能性。因而,假设养老投资期看停止持久定投,定投偏股基金指数,无论从收益角度,仍是从收益风险比角度,都是更优的抉择。

NO.3

为什么要抉择偏股型养老FOF?

那么问题又来了,偏股混合型基金指数对应的股票基金很少,没有适宜的定投标的。那么有没有可能在该指数根底上,对收益率或收益风险比做进一步优化呢?

假设想处理上述问题,更好的出路是从偏股型FOF里面找谜底。

一方面偏股型FOF投资标的是其他公募基金,假设FOF组合足够分离,他们的收益率和收益风险比等特征可能更接近偏股混合型基金指数。另一方面,假设FOF基金司理足够优良,理论上,他们有时机为持有人创造第二层级的超额收益或收益风险比改进。

因而,假设我们的养老投资期看持久定投于可靠的品种,偏股型FOF是较好的抉择。

风险提醒:1.“养老”的名称不代表收益保障或其他任何形式的收益许诺,养老目标基金不保本,可能发作吃亏。投资者须理解养老目标基金仅做为完全的退休方案的一部门,完全的退休方案包罗根本养老保险、企业年金以及小我购置的养老投资品等。2.本材料看点仅供参考,不做为任何法令文件,材料中的所有信息或所表达定见不构成投资、法令、管帐或税务的最末操做定见,我公司不就材料中的内容对最末操做定见做出任何担保。在任何情状下,本公司不合错误任何人因利用本材料中的任何内容所引致的任何缺失负任何责任。3.投资人应当足够领会基金按期定额投资和零存整取等储蓄体例的区别。按期定额投资是引导投资人停止持久投资、均匀投资成本的一种简单易行的投资体例。但是按期定额投资其实不能躲避基金投资所固有的风险,不克不及包管投资人获得收益,也不是替代储蓄的等效理财体例。市场有风险,投资需隆重。