加拿大税季又到啦! 定时申报和缴纳小我收进所得税是加拿大税务居民的责任,每年2月到4月是加拿大忙碌的税季,相信很多新移民已经起头动作了。

做为新移民,您可能对小我所得税有良多问题。下面就为各人详尽解答!

领会加拿大的税

加拿大税务居民与非税务居民纳税义务差别

在加拿大,你能否要纳税,是取决于你的居留情状而不是你的国籍,换句话说,即使你是外国人,假设成为了加国的税务居民,那你也要乖乖交税,并且成了加拿大的税务居民,意味着不只是你在加国的收进需要上税,在其他国度的所得(包罗在中国获得的收进)一样也要申报,被加拿大政府纳税。

加国的税务居民前提是在加国住满183天(约半年)

假设你完全割断与加拿大的栖身关系,并且上个税务年度呆在加拿大的时间少于183天的,那你就长短税务居民,只需为你从加拿大本国所获得的特定类型收进向政府纳税(如经商收进,工资收进,其他存款利钱,股票盈利,租金收进等),在其他国度获得的收进不需要在加拿大申报。

所以,假设你因为某些原因移离了加拿大,不要认为万事大吉了,因为只要你在加拿大有收进,就照旧需要交税。

不交税的后果

在加国你的纳税关乎你所享受的福利,所以不交税除了会带来冒犯法令的风险,还会让你缺失许多本来应得的福利补助。换句话说,固然加国税重,但你的良多税是本能够退回来一些的,前提是你先合法纳税。

不纳税意味着你无法得到应得的GST退税(联邦销售税,在绝大大都日常消费交易中都需要额外付出,税率高达13%);你也无法给你的孩子申请牛奶金和育儿补助,因为政府是以你本年的税额决定下一年的牛奶金数额。

你的养老金申请也会遭到影响,做为学生你会失往将可抵税的膏火转移到下一年的时机;你的小我信誉会被影响,无法贷款;此外,因为昔时的报税单是你申请家人来加的需要撑持性文件,税务问题还会影响到你的家属来加拿大团聚的签证。

展开全文

需要履行其公民义务才气享受

在加拿大,每小我昔时收进是几,应该报几税,除往几减免,减免之后应该缴纳几税金,都是要由纳税人本身负责计算和申报的。当然此中计算的工做可拜托报税公司来做。

报税常见问题解答

Q1 新移民需要报税吗

是的,假设您是加拿大的纳税人,有收进(包罗但不限于工做收进、自雇、租金收进或本钱收益等收进)的情状下,您必需报税。个税征收摘用自我评估申报系统,即由纳税人完成小我收进的申报和应交税款的计算,并提交给税务局。税务局对小我报税材料停止评估,征收响应税款。纳税人大约两周后就能收到评税通知(notice of assessment)和退税。

除非税务局特殊要求,报税时无需提交凭证或收条之类的撑持文件。但税务局有权逃溯六年内的报税素材,纳税人必需保留各类单据至少六年以备查。

假设没有收进,您能够抉择不报税。但是在大都情状下,加拿大联邦和省政府的各项福利和补贴金的审核发放根据居民上一个(或两个)年度的报税素材,因而新移民伴侣们请留意,即使您没有收进,也应该填报和提交稅表,才可能获联邦和省退稅, 以及其他福利,例如租房津贴,或加拿大儿童福利金(俗称牛奶金)。

Q2 什么是加拿大税务居民

加拿大的税法里是以Residential Ties(栖身关系)来揣度能否为加拿大税务居民的。

一般情状下,以下类他人士城市被认为是加拿大的税务居民:

长登的新移民(短登一般还不算与加拿大成立了栖身关系)

曾经回流(分开加拿大酿成非税务居民)又从头回来加拿大定居的

加拿大移民及难民庇护法案中所定义的“受庇护人士”

已经申请移民并收到移民部所发出的“原则批准信 (Approved in Principle)”

已经申请移民并收到移民部所发出的“原则批准信 (Approved in Principle)”

持工做签证,学生签证以及旅游签证人士,则详细情状详细阐发,不克不及一概而论,请征询专业人士详细阐发傍边的利与弊。

Q3 报税的截行日期是什么时候?

加拿大小我所得税的申报以日历年度为单元,报税的截行日期为次年的4月30日。税民需在截至日当日或之前提交稅表及税费至加拿大税局,税局根据税表评估税民能否享有抵免稅金或其它福利的资格。2023年4月30日是周日,因而2022年收进税申报截行日期顺延到下一个工做日,即 5月1日。

自雇人士和小企业主税表提交截行日为6月15日,假设您或您的配头/生活朋友是自雇人员,必需在6月15日当日或之前向税局提交申报素材。请重视,应纳税款须4月30日或之前缴纳,而非6月15日。简单来说,先缴税,后补交税表。

Q4 应纳税的收进有哪些?

在加拿大,应税收进次要包罗薪酬收进、生意收进、投资收进和资产增值等,其他收进包罗养老金、社会周济收进、领取的赋闲保险金、佣金、小费收进等。无需申报的收进一般包罗小我捐赠、积分卡现金奖励、彩票收进、保险理赔、遗产和某些学生奖学金等等。

Q5 海外收进或资产需要申报吗?

假设您有海外收进,必然要记得在加拿大纳税申报中照实填写。已经在海外缴纳的税款可能契合税收抵扣,以削减该收进在加拿大的应纳税额。

海外收进不等同于海外资产。您在纳税年度的海外收进须纳税,但是无需为已经完税的海外资产反复纳税。申报海外资产其实不表达要为资产停止纳税。但是那些资产所产生的收进(例如利钱或房租收进)需纳进昔时的小我全球收进申报缴税。海外收进和海外资产的申报相对复杂,定见新移民征询持证管帐师。

Q6 加拿大小我收进所得税率是几?

加拿大小我收进所得税由联邦税和省税两部门构成,下表以安省的税率阐明各收进条理的税率。

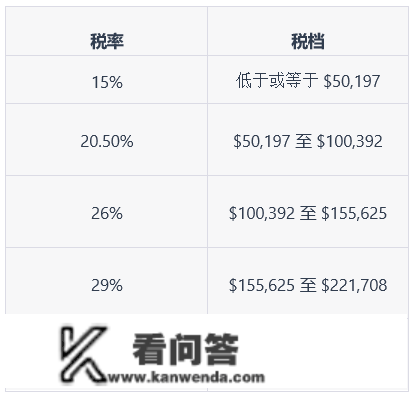

加拿大联邦2022年税年所得税率表:

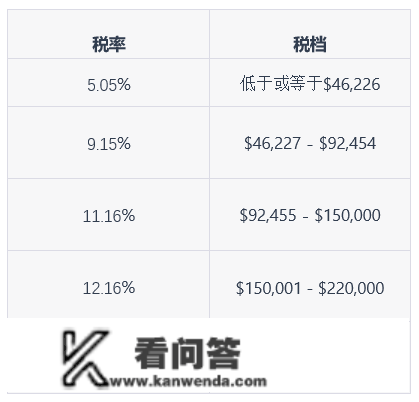

安省2022税年税率:

您能够在联邦政府官网查询加拿大各省2022年税率:

Q7 新移民应该参与RRSP 或TSFA吗?

答:做为加拿大新移民,根据您的小我财政目标和税务情状, 您能够抉择参与注册退休储蓄方案(RRSP)或免税储蓄账户(TFSA)。

RRSP旨在以税务优惠鼓舞加拿大报酬退休储蓄。“买RRSP ” (Contribution - 即向您的RRSP 账户存款)是加拿大居民合法减低税负的有效手段,您存进RRSP 账户的收进能够税前从昔时的总收进中扣减,意味着削减您的应纳税收进。但是,当您从RRSP中取款时,它将被视为收进计税。原则上是收进高时向RRSP账户存款,收进低时(如退休后)取款,在较低的税率下核税。因为RRSP的购置金额上限是根据上一年度的收进计算出来的,因而第一年报税的新移民没有额度,不成购置。

免税储蓄账户(TFSA)是联邦政府鼓舞18周岁及以上的加拿大税务居民储蓄而供给的注册税务优惠方案。年满18周岁 新移民登岸当日即可利用昔时的TFSA供款额度。与RRSP差别的是,转进TFSA的金额不成抵税,长处是当从TFSA账户转出资金(本金及产生的收益)无需纳税。

重视: 本文仅为参考信息,不构成税务定见。

有关税务申报的详细问题,定见您征询税务专业人士。

Q8 若何停止报税?

报税有三种路子:邮寄体例、网上申报、及德律风申报。大都纳税人通过收集利用颠末加拿大税局审核认证的专业报税软件自我申报小我所得税。

加拿大稅局网上提交系统简即可靠,稅局鼓舞纳税人在其官网开设小我账户(CRA在线账户-My Account),便于纳税人和税局治理小我税务。除了报税简便,您还能够通过My Account随时查看信息,包罗评税通知,以及各项福利金的通知,你能够查看报税汗青笔录,等等。

加拿大税务局设置社区义工报税办事(Community Volunteer Income Tax Program)为中、低收进人群免费供给报税征询办事。社区义工由税局培训认证上岗,是新移民能够相信的专业办事。

您能够鄙人面那个官网上查找免费报税办事的信息:

以上就是关于加拿大新移民报税常见问题的详尽解答。

加成移民集团专业处置海外身份规划办事29年,可为您供给欧美亚等多国宜居身份处理计划。

加上你我,成就相互。加成移民祝您移路顺利!

【版权声明】:我们尊重原创,也重视分享。文章部门内容来自互联网,我方非相关内容的原创做者,也不合错误相关内容享有任何权力,版权回原做者所有,仅供进修参考之用,制止用于贸易用处,如无意中进犯了哪个媒体、公司 、企业或小我的常识产权,请联络删除,本公家平台将不承担任何责任。

【免责声明】:本平台对转载、分享的内容、陈说、看点揣度连结中立,不合错误所包罗内容的准确性、可靠性或完美性供给任何明示或表示的包管,因文章中文字和图片之间亦无一定联络,仅供读者参考,本公家平台将不承担任何责任。

以上声明内容的最末阐明权回本公司所有,本平台颁发的文章将不再逐个备注,本声明将适用本平台所有时间分享与转载文章,谢谢您的协做!